La majorité des banques cantonales a été fondée au 19ème siècle. Historiquement, leur but était essentiellement d’améliorer le système financier, qui était encore sous-développé à l’époque. Les banques cantonales avaient pour tâches de soutenir l’économie cantonale par des crédits bon marché, de stabiliser les taux hypothécaires et d’encourager l’épargne. Actuellement, dans une Suisse considérée comme «overbanked», il n’y a pas de raison pour que les contribuables continuent de supporter les risques financiers qui vont de pair avec les engagements cantonaux dans le secteur financier.

Les banques cantonales ne sont pas immunisées contre les crises

Les risques que les banques cantonales représentent pour les contribuables devraient être clairs pour tous depuis la crise immobilière des années 1990. Les banques cantonales, particulièrement actives dans le domaine immobilier, ont été fortement touchées par les turbulences du secteur : plusieurs banques sont passées très près du désastre financier. D’autres n’ont pas pu éviter des millions ou des milliards de pertes pour le contribuable et ont dû faire appel à l’aide de l’Etat. Trois exemples à titre de rappel : les cantons de Soleure et d’Appenzell Rhodes-Extérieures ont dû vendre leurs banques cantonales avec des pertes de 360 et 250 millions de francs. Le canton de Berne a dû débourser 2,6 milliards de francs pour le sauvetage de sa banque cantonale (BCBE). Cette débâcle a été l’origine de la situation précaire dans laquelle le canton se trouve actuellement.

Différentes banques cantonales ont connu des désagréments liés au différend fiscal avec les Etats-Unis. Jusqu’à présent, les amendes cumulées des banques cantonales pour les relations d’affaires problématiques avec des clients américains ont coûté près de 70 millions de francs. A noter que les enquêtes pénales à l’encontre de la Banque cantonale zurichoise (ZKB) et de la Banque cantonale baloise (BKB) sont toujours en cours. Pour la ZKB, une amende de plusieurs centaines de millions de francs ne peut être exclue. Par ailleurs, la BKB a déjà constitué des provisions en millions. Elle avait déjà dû payer une amende d’environ 40 millions de francs en 2015 pour le règlement de différentes affaires impliquant des clients allemands par le passé.

Les garanties d’Etat cachent des risques considérables

Quel impact aurait l’insolvabilité d’une banque cantonale aujourd’hui ? Actuellement, 21 banques cantonales disposent encore d’une garantie d’Etat. Seuls trois cantons (Berne, Genève et Vaud) ont supprimé ou limité la garantie de l’Etat, en réaction aux problèmes liés aux crédits toxiques dans les années 1990. Dans la majorité des cas, les garanties d’Etat existantes prévoient que le canton est responsable, lorsque les ressources de sa banque cantonale ne peuvent plus couvrir ses obligations. Dans les faits, la garantie d’Etat équivaut à une garantie d’existence.

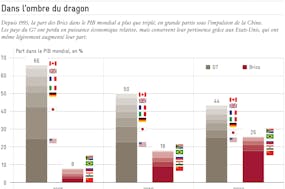

On peut légitimement se demander si tous les cantons peuvent supporter ces responsabilités. Comme le montre le graphique, le total du bilan des banques cantonales dépasse généralement largement les dépenses cumulées de leur canton de siège. Si en 2014, la Banque cantonale de Thurgovie avait dû être liquidée, l’obligation de responsabilité maximale du canton aurait atteint environ 10 fois ses dépenses annuelles. En théorie, le canton d’Appenzell Rhodes-Intérieures aurait dû renoncer à près de 20 ans de dépenses, pour respecter son obligation de responsabilité maximale (en postulant, bien entendu, que la charge fiscale assumée par la population reste au même niveau).

On peut légitimement se demander si tous les cantons peuvent supporter ces responsabilités. Comme le montre le graphique, le total du bilan des banques cantonales dépasse généralement largement les dépenses cumulées de leur canton de siège. Si en 2014, la Banque cantonale de Thurgovie avait dû être liquidée, l’obligation de responsabilité maximale du canton aurait atteint environ 10 fois ses dépenses annuelles. En théorie, le canton d’Appenzell Rhodes-Intérieures aurait dû renoncer à près de 20 ans de dépenses, pour respecter son obligation de responsabilité maximale (en postulant, bien entendu, que la charge fiscale assumée par la population reste au même niveau).

Mieux vaut prévenir que guérir

Les exemples des dernières décennies montrent que les privatisations complètes de banques cantonales n’entrent en ligne de compte que lorsque les dégâts sont déjà faits et qu’il n’y a plus d’autre issue. La réaction habituelle à la situation critique d’une banque cantonale est son assainissement par l’Etat, puis la suppression ou la limitation de la garantie de l’Etat. Souvent, ces mesures sont accompagnées d’une transformation de la forme juridique des banques concernées – d’une corporation de droit public en une société anonyme. Mais on peut se demander si de telles réformes peuvent vraiment résoudre les problèmes. Même ainsi, les cantons restent les principaux propriétaires des banques cantonales et il serait politiquement inimaginable de simplement liquider ces dernières en cas de crise, tant leur rôle est fort sur le marché local des hypothèques, dans les prêts commerciaux et dans le trafic des paiements.

Pour contrer efficacement de tels conflits d’intérêts, il faudrait une séparation beaucoup plus nette : les cantons devraient renoncer à toute participation dans les banques cantonales. Ceci permettrait également de mettre un terme aux privilèges des banques cantonales basés sur des mandats de prestations confus et dépassés (comme la «promotion du développement économique et social du canton») et éviter une «instrumentalisation politique» des conseils de banque.

Vous trouverez de plus amples informations sur le sujet dans l’avenir débat «Le mythe de la poule aux œufs d’or – un programme de privatisations pour la Suisse» (2016).