Les modèles familiaux ont évolué au cours des dernières décennies, passant de la division traditionnelle des rôles à une participation accrue des mères au marché du travail. Toutefois, le système fiscal suisse continue d’être un obstacle à une plus grande participation professionnelle des femmes. En effet, l’imposition conjointe des couples mariés signifie que les revenus des femmes – en règle générale, les seconds revenus – sont imposés à un taux beaucoup plus élevé que s’ils ne l’étaient individuellement.

Le système fiscal actuel incite donc les femmes mariées à ne pas travailler ou à ne travailler qu’à un taux d’occupation faible. Ce désavantage fiscal peut – surtout si les deux partenaires gagnent des montants similaires – se traduire par une «pénalisation du mariage», c’est-à-dire qu’un couple marié est plus lourdement imposé qu’un couple non marié ayant les mêmes revenus.

Le modèle fiscal reflète des valeurs

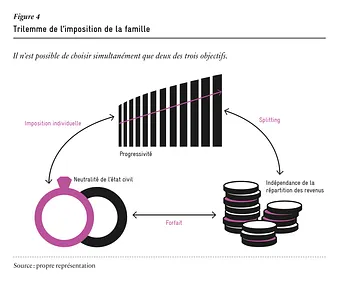

Le politique cherche à corriger les faiblesses du système fiscal depuis plus de 30 ans, à l’image des efforts déployés pour abolir la pénalisation du mariage – sans succès jusqu’à présent. L’une des raisons de cette situation est qu’il n’existe pas de système d’imposition «juste» pour les familles. En effet, dans un système d’impôt progressif sur le revenu, la neutralité de l’état civil et l’équité horizontale entre les ménages (les couples ayant le même revenu total sont imposés au même taux) ne peuvent être réalisées simultanément. Ceux pour qui l’indépendance de l’état civil est plus importante préféreront une imposition individuelle pour tous les couples. La question de savoir si l’imposition individuelle ou un modèle de splitting est perçu comme plus équitable dépend donc du système de valeurs sous-jacent.

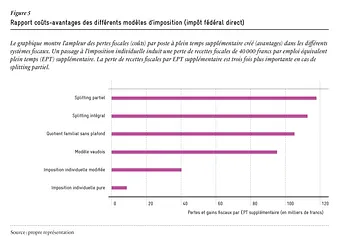

Toutefois, on constate des différences nettes entre les modèles fiscaux en ce qui concerne les incitations à l’emploi rémunéré pour les seconds revenus : alors que l’introduction de l’imposition individuelle au niveau fédéral devrait augmenter l’emploi de plus de 19 000 emplois équivalents plein temps (EPT), les effets des modèles de splitting sont nettement plus faibles, soit 6 500 à 13 700 EPP. En outre, le passage à l’imposition individuelle est associé à des pertes fiscales relativement faibles de l’ordre de 780 millions de francs suisses. La transition vers le splitting intégral ou le système du quotient familial entraîne des pertes fiscales presque deux fois plus élevées, soit environ 1,4 milliard.

L’imposition individuelle a le meilleur rapport coûts-avantages

En raison des pertes fiscales plus faibles et de l’augmentation comparativement élevée de l’emploi rémunéré, l’imposition individuelle présente clairement le meilleur rapport coûts-avantages : les pertes fiscales par EPT supplémentaire sont nettement plus faibles (jusqu’à 40 000 francs) qu’avec les modèles de splitting. Le splitting partiel a le pire résultat avec des pertes fiscales d’environ 118 000 francs par EPT supplémentaire. Le modèle fiscal utilisé dans le canton de Vaud présente également un rapport coûts-avantages des plus mauvais, de l’ordre de 95 000 francs.

La réduction des incitations négatives à l’emploi rémunéré des mères est une étape importante vers une plus grande égalité dans la vie professionnelle. A une époque où la pénurie de travailleurs qualifiés est imminente, il est inacceptable que le potentiel des nombreuses femmes hautement qualifiées en Suisse ne soit pas pleinement exploité au motif qu’il ne serait financièrement guère rentable d’augmenter le nombre de femmes professionnellement actives.

Avec l’introduction de l’imposition individuelle, les incitations négatives à l’emploi rémunéré découlant du système fiscal peuvent être réduites plus efficacement qu’avec des modèles basés sur une imposition conjointe. De plus, en raison de son indépendance par rapport à l’état civil, l’imposition individuelle n’entraîne pas de pénalité ou d’avantage lié au mariage.

Vous trouverez de plus amples informations dans l’étude «Les impôts et le genre. Quel modèle fiscal pour renforcer l’emploi féminin ?»