Die Familienmodelle haben sich in den vergangenen Jahrzehnten gewandelt – weg von der traditionellen Rollenaufteilung hin zu einer erhöhten Arbeitsmarktpartizipation der Mütter. Das Schweizer Steuersystem stellt jedoch weiterhin ein Hindernis für ein stärkeres berufliches Engagement der Frauen dar. Denn die gemeinsame Veranlagung der Ehepaare führt dazu, dass das Einkommen der Frauen – in der Regel sind sie die Zweitverdienenden – zu einem deutlich höheren Steuersatz besteuert wird als dies bei einer individuellen Veranlagung der Fall wäre.

Das bestehende Steuersystem setzt also für verheiratete Frauen den Anreiz, nicht oder nur in tiefen Pensen erwerbstätig zu sein. Dieser Steuernachteil kann sich – besonders, wenn beide Partner ähnlich viel verdienen – in einer «Heiratsstrafe» niederschlagen, sprich: Ein Ehepaar wird steuerlich stärker belastet als ein unverheiratetes Paar mit gleich hohem Einkommen.

Steuermodell spiegelt Wertehaltung

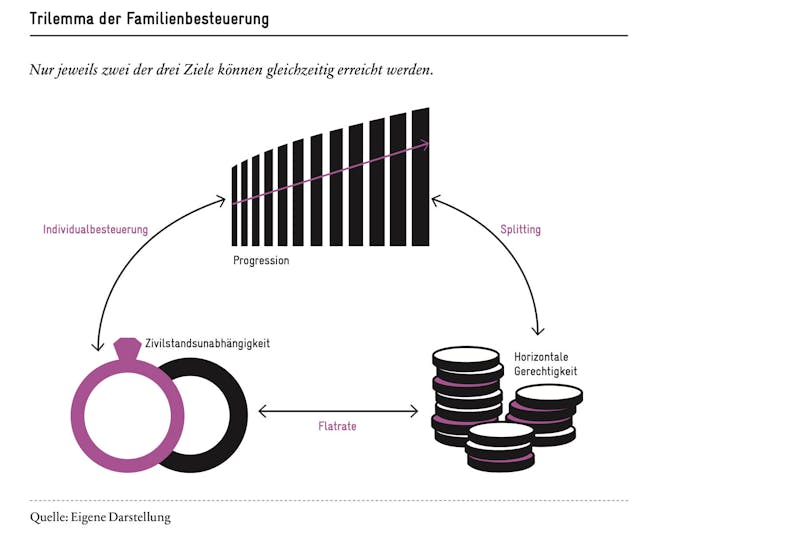

Schon seit langem steht die Behebung der Schwächen des Steuersystems im politischen Fokus: Bereits seit über 30 Jahren gab es immer wieder Bemühungen zur Abschaffung der Heiratsstrafe – bisher ohne Erfolg. Ein Grund dafür liegt in der Tatsache, dass es nicht das eine «gerechte» Familiensteuersystem gibt. Denn unter einer progressiven Einkommenssteuer lassen sich Zivilstandsneutralität und horizontale Gerechtigkeit zwischen Haushalten (Paare mit gleichem Gesamteinkommen werden gleich hoch besteuert) nicht simultan erreichen. Wem die Zivilstandsunabhängigkeit wichtiger ist, der wird eine individuelle Veranlagung von allen Paaren bevorzugen. Ob die Individualbesteuerung oder ein Splittingmodell als fairer empfunden wird, hängt also letztendlich von der Wertehaltung ab.

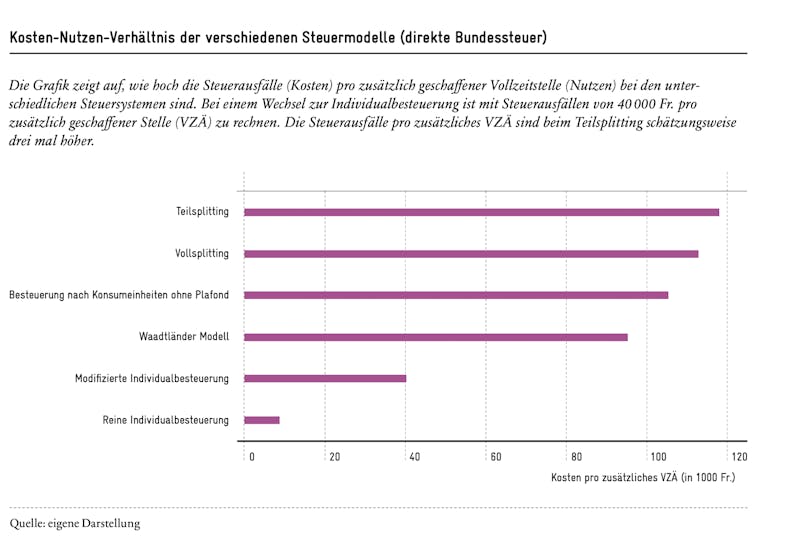

Klare Unterschiede zwischen den Steuermodellen zeigen sich jedoch bezüglich den Erwerbsanreizen für Zweitverdienende: Während bei der Einführung der Individualbesteuerung auf Bundesebene mit einer Erwerbszunahme um mehr als 19’000 Vollzeitstellen zu rechnen ist, sind die Beschäftigungseffekte beim Übergang zu Splittingmodellen mit 6500 bis 13’700 Vollzeitstellen deutlich kleiner. Zudem ist ein Wechsel zur Individualbesteuerung mit vergleichsweise tiefen Steuerausfällen von rund 780 Millionen Franken verbunden. Fast doppelt so hohe Steuerausfälle von rund 1,4 Milliarden fallen beim Übergang zum Vollsplitting oder der Besteuerung nach Konsumeinheiten an.

Individualbesteuerung mit bestem Kosten-Nutzen-Verhältnis

Aufgrund der niedrigeren Steuerausfälle und der vergleichsweise hohen Erwerbszunahme weist die Individualbesteuerung klar das beste Kosten-Nutzen-Verhältnis aus: Die Steuerausfälle pro zusätzliche Vollzeitstelle sind bei der Individualbesteuerung mit bis zu 40’000 Fr. deutlich tiefer als bei Splittingmodellen. Am Schlechtesten schliesst das Teilsplitting mit Steuerausfällen von rund 118’000 Fr. pro zusätzliche Vollzeitstelle ab. Doch auch das Steuermodell, das im Kanton Waadt angewendet wird, weist mit rund 95’000 Fr. ein deutlich schlechteres Kosten-Nutzen-Verhältnis aus.

Der Abbau von negativen Erwerbsanreizen für Mütter ist ein wichtiger Schritt zu mehr Gleichstellung im Erwerbsleben. Es darf nicht sein, dass in einer Zeit des drohenden Fachkräftemangels das Potenzial der vielen, gut ausgebildeten Frauen in der Schweiz nicht genutzt wird, weil sich die Erhöhung des Erwerbspensums finanziell kaum lohnt.

Mit der Einführung der Individualbesteuerung können die negativen Erwerbsanreize im Steuersystem besser abgebaut werden als mit Modellen, die auf einer gemeinsamen Veranlagung beruhen. Zudem bringt die getrennte Besteuerung aufgrund ihrer Unabhängigkeit vom Zivilstand weder eine Heiratsstrafe noch einen Heiratsvorteil mit sich.

Weiterführende Informationen: «Frauenfeindliche Familienbesteuerung – Welche Steuermodelle die Beschäftigung der Frauen fördern»