La Suisse compte aujourd’hui 24 banques cantonales. Certaines bénéficient de deux types de privilèges : d’une part, elles sont partiellement exonérées de l’impôt fédéral direct et/ ou des impôts cantonaux. D’autre part, sur ces 24, 21 bénéficient toujours d’une garantie explicite de l’Etat.

Les banques cantonales sont étroitement liées à l’histoire économique de la Suisse. Dans la seconde moitié du XIXe siècle, elles ont joué un rôle important dans le système financier suisse, encore peu développé à l’époque, et ont comblé les lacunes régionales en matière de crédit pour l’artisanat et l’agriculture. Entre-temps, la Suisse a construit un système financier très développé, caractérisé en premier lieu par des établissements privés. Ainsi, 240 banques sont aujourd’hui actives en Suisse, avec plus de 2700 succursales.

Cela n’a toutefois pas conduit les banques cantonales à se retirer du secteur financier. Au contraire, en raison des possibilités offertes par la numérisation, les banques cantonales pêchent de plus en plus souvent en eaux extra cantonales, et se diversifient : elles passent d’activités hypothécaires traditionnelles à de nouvelles branches d’activité comme le Private Banking. Cette situation soulève des questions d’ordre politique, mais elle est également problématique dans la mesure où de nombreuses banques cantonales profitent encore de traces du passé telles que les garanties d’Etat et les exonérations fiscales.

Les garanties d’Etat comportent de grands risques pour les contribuables

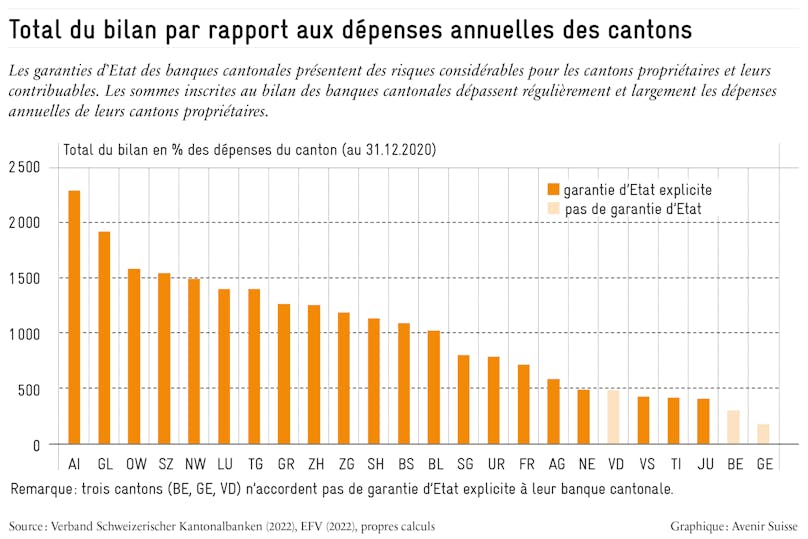

Aujourd’hui, 24 banques cantonales sont actives en Suisse, et 21 disposent encore d’une garantie d’Etat. Seuls les cantons de Berne, de Genève et de Vaud n’accordent plus ces garanties depuis quelques années. En cas de faillite d’une banque cantonale bénéficiant d’une garantie de l’Etat, le canton concerné doit répondre de toutes les dettes encore ouvertes après la liquidation des actifs. Pour la plupart des cantons, la garantie de l’Etat représente donc le plus grand engagement éventuel, car elle peut entraîner des obligations de responsabilité qui, dans les cas extrêmes, s’élèvent à plusieurs fois leurs dépenses annuelles (voir figure ci-dessous). A titre d’exemple, si la Banque cantonale d’Appenzell subissait une perte de 20 % de ses actifs, le canton devrait théoriquement renoncer à toute dépense pendant près de cinq ans pour s’acquitter de son obligation de responsabilité.

Selon le Monitorage FINMA des risques 2021, les risques pour l’industrie financière sont aujourd’hui liés à la faiblesse des taux d’intérêt, aux cyberattaques ou encore aux difficultés d’accès aux marchés transfrontaliers. Parallèlement, de plus en plus de possibles corrections sur le marché de l’immobilier et des hypothèques sont évoquées ces derniers temps.

Dans les années 1990, plusieurs cantons ont appris à leurs dépens ce qu’une crise immobilière majeure pouvait signifier pour les banques cantonales traditionnellement engagées dans le secteur hypothécaire. La Banque cantonale bernoise (BCBE), par exemple, a dû transférer des actifs toxiques d’un montant de 6,5 milliards de francs dans une société de sauvegarde : une «Bad Bank». L’activité de cette dernière s’est soldée en 2002 par une perte totale de 2,6 milliards de francs, le canton ayant dû couvrir environ 1,5 milliard de francs par le biais de la garantie d’Etat. Après cette débâcle, la garantie de l’Etat pour la BCBE a été supprimée dans le canton.

Elle a également été supprimée à Genève et dans le canton de Vaud, après que les banques cantonales des deux cantons ont dû faire appel à l’aide de l’Etat. En revanche, les banques cantonales de Soleure et d’Appenzell Rhodes-Extérieures n’ont pas pu être sauvées, car cela aurait tout simplement dépassé les capacités financières des cantons propriétaires respectifs. La première a dû être vendue à l’ancienne Société de banque suisse (SBS), tandis que la seconde a été reprise par l’Union de banques suisses (UBS).

Les garanties d’Etat faussent la concurrence

Les risques de responsabilité des cantons doivent en fin de compte être supportés par les contribuables, et les garanties de l’Etat ont le potentiel de fausser la concurrence. Ainsi, le fait de savoir que l’Etat est là pour sauver la mise en cas d’urgence peut – consciemment ou inconsciemment – augmenter la propension au risque dans les affaires courantes. De plus, une garantie de l’Etat représente un avantage appréciable sur le marché des capitaux, ce qui se reflète par exemple dans les notations d’agences telles que Standard & Poor’s (S&P).

La Banque cantonale de Zurich (ZKB) a par exemple obtenu la note «AAA» par S&P en 2021. Cette notation tient toutefois compte, entre autres, de la garantie d’Etat existante. La notation «stand alone», qui ne prend pas en compte la garantie d’Etat, se situe en revanche trois crans plus bas, avec un «aa». Ainsi, une garantie d’Etat peut constituer une subvention (indirecte) de l’Etat qui fausse la concurrence. Ce n’est que si la garantie de l’Etat est indemnisée en fonction du risque (comme une prime d’assurance) qu’aucun effet de distorsion de la concurrence n’est à craindre.

De telles considérations ne semblent toutefois jouer un rôle que dans les cantons de Glaris et de Zurich en ce qui concerne l’indemnisation de la garantie d’Etat. Dans la plupart des autres cantons, l’indemnisation est simplement déterminée en pourcentage des fonds propres nécessaires, et quelques cantons présentent également des modèles dans lesquels l’indemnisation dépend du bénéfice annuel. Le point commun de ces modèles d’indemnisation est l’absence de lien clair avec les avantages liés à la garantie de l’Etat et les risques supportés par les cantons. Dans la plupart d’entre eux, les indemnisations sont simplement considérées comme un «coup de pouce» financier bienvenu pour les finances cantonales. Et il existe encore un canton (le Tessin) qui n’exige aucune indemnité de la part de sa banque cantonale pour la garantie de l’Etat.

Privilèges fiscaux anachroniques pour les banques cantonales

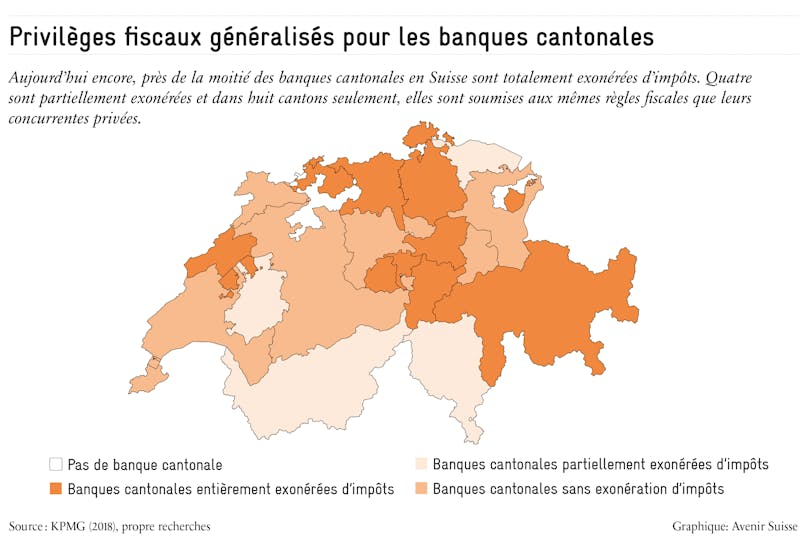

Les distorsions de concurrence ne sont pas seulement dues aux garanties de l’Etat, mais aussi aux privilèges fiscaux dont bénéficient aujourd’hui encore de nombreuses banques cantonales. Ainsi, 15 des 24 banques cantonales sont actuellement créées en tant qu’établissement de droit public et sont donc exemptées de l’impôt fédéral direct. En revanche, ce n’est pas la forme juridique qui détermine si des impôts cantonaux et communaux sont dus, mais bien le droit cantonal. Au total, douze banques cantonales sont totalement exonérées d’impôts et quatre autres le sont partiellement. Seules huit banques cantonales paient régulièrement des impôts à tous les niveaux et jouent donc selon les mêmes règles fiscales que leurs concurrentes du secteur privé (voir figure ci-dessous). Le fait que de tels privilèges fiscaux conduisent à des avantages concurrentiels n’est pas contredit. Le Conseil fédéral l’a même constaté en 2014 : «Le fait que les banques cantonales soient exonérées leur donne un certain avantage concurrentiel par rapport aux autres banques.»

Les privilèges ne se justifient pas

Pour justifier les privilèges des banques cantonales, il est souvent fait référence au fait qu’elles doivent en contrepartie remplir des mandats de prestations. Ceux-ci varient toutefois fortement selon leur étendue et leur degré de détail. Il est frappant de constater qu’ils se limitent souvent à des formulations sujettes à interprétation telles que «la banque favorise le développement économique et social du canton et satisfait les besoins financiers de la population.» Il n’est en tout cas pas possible de déterminer une valeur monétaire claire des prestations (supplémentaires) fournies sur la base de tels mandats. On ne peut pas partir du principe que la valeur des privilèges accordés aux banques cantonales compense les coûts supplémentaires engendrés par les mandats de prestations.

Il faudrait donc chercher une solution aussi neutre que possible en matière de concurrence. La manière la plus «propre» d’atteindre cet objectif consisterait d’une part à supprimer tout privilège pour les banques cantonales, ce qu’exigent régulièrement l’OCDE et l’UE. D’autre part, il faudrait identifier les services financiers que l’Etat souhaiterait mettre à disposition de la population, mais que le marché ne fournit pas ou de manière pas assez qualitative, et les consigner par écrit dans un mandat de prestations. Afin de garantir une utilisation aussi économe que possible des fonds publics, le mandat de prestations devrait ensuite faire l’objet d’un appel d’offres et être attribué aux institutions qui peuvent offrir prix le plus attractif.

Pour plus d’informations sur le sujet, consultez nos publications «Le mythe de la poule aux œufs d’or» et «Les aides d’Etat – l’Etat des aides».

Série d’été : Réformes oubliées – réformes à oublier

Dans notre série d’été de cette année, nous rappelons d’une part les réformes restées en suspens dans le processus politique, que nous appelons les réformes oubliées. Nous montrons où et pourquoi Avenir Suisse a identifié un besoin de renouvellement. D’autre part, des propositions qui n’ont à juste titre pas été mises en œuvre jusqu’à présent, reviennent régulièrement dans le débat public. Nous expliquons pourquoi il s’agit toutefois d’idées à oublier au plus vite.