La mise en œuvre de l’imposition minimale de l’OCDE en Suisse est en cours d’examen au Parlement. La Commission de l’économie et des redevances du Conseil des Etats ayant accepté la proposition du Conseil fédéral, on peut supposer que les recettes de l’impôt complémentaire proposé seront réparties de la manière suivante (dès 2024) : un quart devrait être versé à la Confédération et trois quarts aux cantons.

Lors de la consultation, les milieux de centre-gauche ont avancé une panoplie d’arguments en faveur d’une part fédérale encore plus élevée. Tous ces arguments partent de l’hypothèse que les recettes supplémentaires sont élevées. Ainsi, les effets sur l’assiette fiscale, qui jouent également un rôle dans les répercussions générales sur les recettes d’impôt sur le bénéfice dans les cantons, sont passés à la trappe.

Risque de perte pour les cantons si la part de la Confédération est élevée

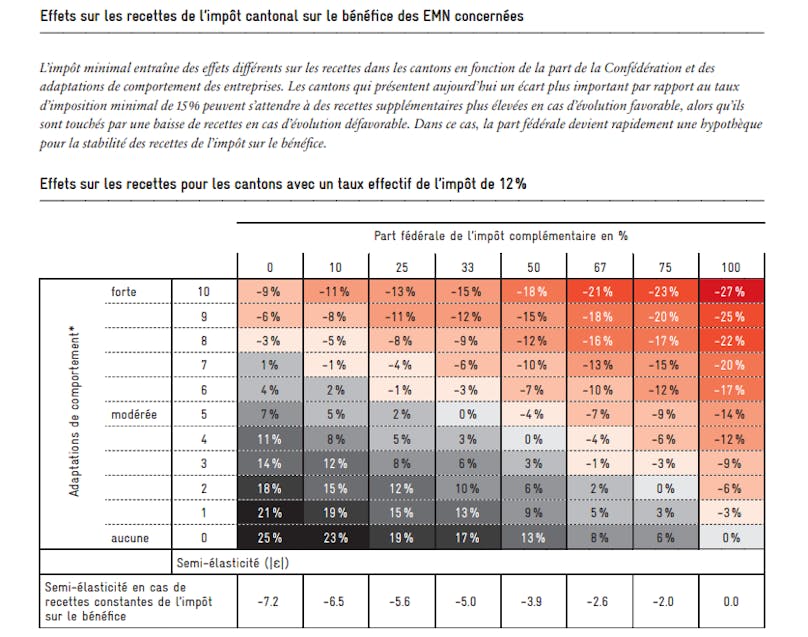

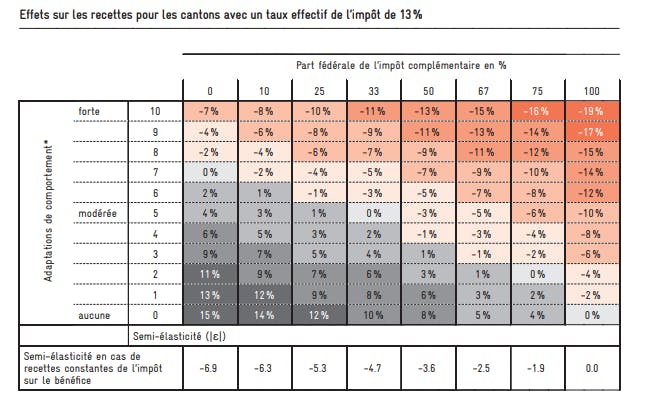

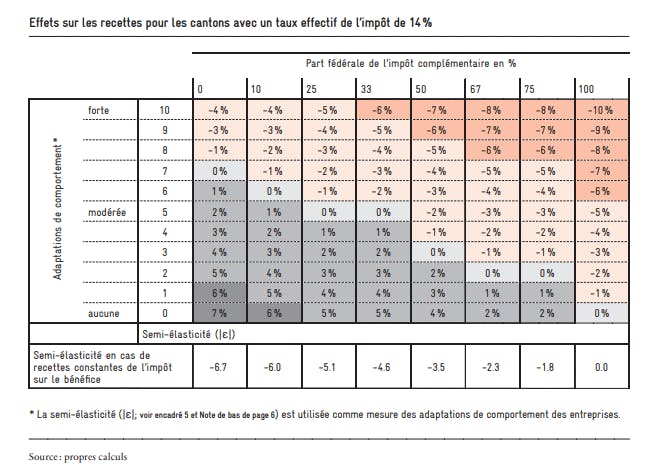

Quelles répercussions sur les recettes fiscales cantonales des groupes concernés en fonction des adaptations de comportement et de la part fédérale de l’impôt complémentaire ? Nous nous penchons sur cette question sur la base du tableau ci-après.

Le tableau se lit comme suit :

• L’axe des abscisses correspond aux différentes parts possibles de la Confédération à l’impôt complémentaire, entre 0 % (recettes entièrement versées aux cantons) et 100 % (recettes entièrement versées à la Confédération).

• L’axe des ordonnées correspond aux adaptations possibles de comportement sous la forme d’une semi-élasticité. Celle-ci mesure la variation en pourcentage des bénéfices de l’entreprise lorsque la charge fiscale augmente d’un point de pourcentage.

• Les pourcentages indiqués dans les cellules correspondent à la variation des recettes fiscales cantonales des groupes concernés. Les valeurs de la heat map supérieure se réfèrent aux cantons qui prélèvent aujourd’hui un taux d’imposition de 12 % sur les bénéfices des entreprises et qui se situent donc trois points de pourcentage en dessous du nouveau taux d’imposition minimal (p. ex. ZG). De même, les figures du milieu et du bas montrent l’effet sur les recettes de l’impôt sur le bénéfice pour les cantons présentant une différence de deux (p. ex. BS) ou d’un (p. ex. GE) point de pourcentage en moins par rapport au taux d’imposition minimal.

• La ligne sous les heat maps indique la valeur de semi-élasticité pour laquelle la réforme est neutre en matière de recettes pour les cantons.

Si l’on veut chiffrer une estimation des effets sur les recettes, les anciennes sociétés bénéficiant d’un régime fiscal particulier peuvent s’avérer utiles. En effet, la plupart des bénéfices concernés par l’impôt minimum dans l’ancien système (donc avant la suppression de l’imposition privilégiée début 2020) ont été réalisés à l’étranger par ces mêmes sociétés. Pour les cantons mentionnés, il en résulte, sur la base des données de 2018, des recettes supplémentaires de 61 (ZG), 23 (BS) et 27 (GE) millions de francs, ce qui correspond à 4 % (ZG), 0,5 % (BS) et 0,3 % (GE) des dépenses totales des cantons.

Des recettes supplémentaires de cette ampleur sont toutefois extrêmement incertaines, car l’effet de l’augmentation de la charge fiscale sur les bénéfices des entreprises n’est pas pris en compte. Faute de données pertinentes, personne n’est aujourd’hui en mesure de prédire les effets exacts de l’adaptation, d’autant plus que la dette fiscale est également calculée sur une nouvelle base de calcul.

Dans un scénario plus plausible, avec une semi-élasticité de -3 (équivalant à une baisse des bénéfices de 3 % par point de pourcentage de hausse d’impôt), les trois cantons pourraient compter sur des recettes supplémentaires de 28 (ZG), 10 (BS) et 11 (GE) millions de francs. Dans le pire scénario, il faudrait tenir compte d’une baisse des recettes (semi-élasticité de – 10) de 43 (ZG), 19 (BS) et 26 (GE) millions de francs. Ces chiffres montrent que plus un canton se situe en dessous de l’impôt minimal (ou plus la différence d’impôt est importante), plus il a à gagner, ou à perdre.

La représentation illustre également les risques d’une part fédérale plus élevée : si celle-ci s’élevait à 75 %, comme l’a récemment demandé le PS, seules de faibles adaptations de comportement seraient possibles avant que les cantons ne plongent dans les chiffres rouges. En revanche, si les recettes de l’impôt complémentaire reviennent entièrement aux cantons, des adaptations de comportement considérables sont possibles sans devoir accepter une baisse des recettes au niveau cantonal.

Une règle par beau temps avant tout

Si l’on tient compte également des effets de la péréquation financière, le solde positif diminue, notamment pour les cantons contributeurs. Derrière ce phénomène : l’augmentation de la dotation de la péréquation des ressources due à la réforme. Alors que pour les cantons les plus attractifs sur le plan fiscal, comme Zoug, le compte pourrait tout juste être bon en cas d’adaptations modérées des comportements, il ne devrait pas rester grand-chose des recettes supplémentaires des cantons ayant un différentiel d’impôt plus faible, comme Bâle-Ville ou Genève, où la part fédérale s’élève à 25 %.

Actuellement, on a l’impression que la participation de la Confédération, en plus de couvrir une éventuelle baisse de ses propres recettes, vise surtout à atténuer les éventuelles recettes supplémentaires de quelques cantons, à commencer par Zoug. Or, c’est justement la Confédération qui a été la plus grande bénéficiaire de la concurrence fiscale au cours des deux dernières décennies. Il semble donc légitime, dans ce contexte, que la Confédération assume une partie des conséquences de la réforme. Outre les aspects financiers, le fait qu’il existe déjà un système de péréquation financière finement équilibré pour la redistribution entre la Confédération et les cantons plaide notamment contre une participation de la Confédération.

Vous trouverez de plus amples informations à ce sujet dans notre dernière analyse : «Le meilleur des mondes fiscaux».