Derzeit läuft die parlamentarische Phase der bundesrätlichen Vorlage zur Umsetzung der OECD-Steuerreform. Nachdem die ständerätliche Wirtschaftskommission dem Vorschlag des Bundesrats gefolgt ist, darf man annehmen, dass die Einnahmen aus der vorgeschlagenen Ergänzungssteuer aufgeteilt werden: Ein Viertel soll ab Einführung im Jahr 2024 an den Bund gehen, drei Viertel stehen künftig den Kantonen zu.

In der Vernehmlassung bemühten vor allem Mitte-links-Kreise allerlei Argumente für einen noch höheren Bundesanteil. Allen Begründungen ist gemeinsam, dass sie stark von der Annahme hoher zusätzlicher Einnahmen geprägt sind. Auf der Strecke bleiben dabei die Effekte auf die Steuerbasis, die für die Gesamtauswirkungen auf die kantonalen Gewinnsteuereinnahmen ebenfalls eine Rolle spielen.

Bei hohem Bundesanteil droht den Kantonen ein Verlust

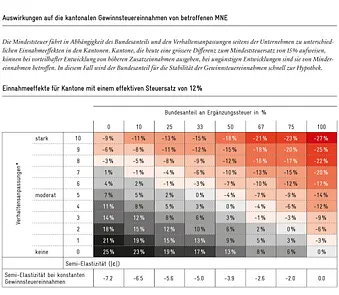

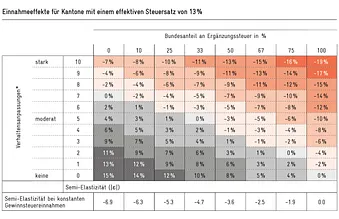

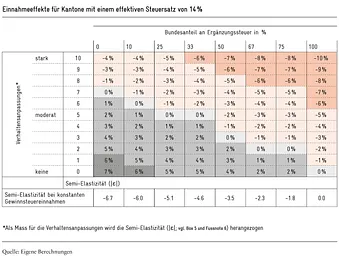

Welche Auswirkungen auf die kantonalen Steuereinnahmen von betroffenen Konzernen sind also zu erwarten, wenn man deren Verhaltensanpassungen und den Bundesanteil an der Ergänzungssteuer berücksichtigt? Dieser Frage gehen wir mithilfe der folgenden Tabelle nach.

- Auf der X-Achse sind verschiedene mögliche Bundesanteile an der Ergänzungssteuer zwischen 0% (Einnahmen werden vollständig den Kantonen überlassen) und 100% (Einnahmen vollständig an den Bund) abgetragen.

- Auf der Y-Achse werden mögliche Verhaltensanpassungen in Form der Semi-Elastizität angegeben. Diese misst die prozentuale Veränderung der Unternehmensgewinne, wenn sich die Steuerbelastung um einen Prozentpunkt erhöht.

- Die Prozentwerte in den Zellen beziffern die entsprechende Veränderung der kantonalen Steuereinnahmen der betroffenen Konzerne. Die obere «heat map» bezieht sich auf jene Kantone, die heute einen Steuersatz von 12% auf Unternehmensgewinne erheben und damit drei Prozentpunkte unter dem neuen Mindeststeuersatz liegen (z.B. ZG). Analog zeigen die mittlere und untere Darstellung den Effekt auf die Gewinnsteuereinnahmen für Kantone mit zwei (z.B. BS) bzw. einem (z.B. GE) Prozentpunkt Differenz zum Mindeststeuersatz.

- Die unterhalb der «heat maps» eingefügte Zeile zeigt an, bei welcher Semi-Elastizität die Reform für die Kantone aufkommensneutral ausfällt.

Die Politik scheint zurzeit vor allem das Szenario «keine Verhaltensanpassungen» (Semi-Elastizität 0) zu interessieren. Die in der Debatte kursierenden Schätzungen zu den Mehreinnahmen sind bekanntlich alle statischer Natur. In diesem Szenario steigen die Steuereinnahmen auf kantonaler Ebene, solange der Bund nicht alle Einnahmen aus der Ergänzungssteuer für sich beansprucht. Bleibt der vorgeschlagene Bundesanteil von 25% bestehen, entspräche dies im Kanton Zug einem Anstieg der Einnahmen von betroffenen Konzernen um 19%. In Basel-Stadt betrügen die Zusatzeinnahmen 12% und im Kanton Genf 5%.

Will man Einnahmeeffekte ungefähr beziffern, können die ehemaligen Statusgesellschaften Abhilfe schaffen. Denn die meisten der durch die Mindeststeuer betroffenen Gewinne im alten System – also vor Aufhebung der privilegierten Besteuerung Anfang 2020 – waren Auslandsgewinne eben dieser Statusgesellschaften. Für die erwähnten Kantone ergeben sich basierend auf den Daten aus dem Jahr 2018 Mehreinnahmen von 61 (ZG), 23 (BS) und 27 (GE) Mio. Franken. Das entspricht 4% (ZG), 0,5% (BS) bzw. 0,3% (GE) der kantonalen Gesamtausgaben.

Zusatzeinnahmen in diesem Umfang sind aber äussert unsicher, da der Effekt der höheren Steuerbelastung auf Unternehmensgewinne unberücksichtigt bleibt. Die genauen Anpassungseffekte vermag heute mangels geeigneter Daten niemand vorherzusagen, zumal die Steuerschuld auch auf einer neuen Bemessungsrundlage berechnet wird.

In einem plausibleren Szenario mit einer Semi-Elastizität von -3 (gleichbedeutend mit dem Rückgang der Gewinne um 3% pro Prozentpunkt Steuererhöhung) könnten die drei Kantone mit Mehreinnahmen von 28 (ZG), 10 (BS) und 11 (GE) Mio. Fr. rechnen. Mit Mindereinnahmen wäre in einem Worst-Case-Szenario (Semi-Elastizität von -10) zu kalkulieren: Der Kanton Zug würde 43, Basel-Stadt 19 und Genf 26 Mio. Franken weniger einnehmen. An diesen Zahlen zeigt sich: Je tiefer ein Kanton also unterhalb der Mindeststeuer liegt (bzw. je grösser die Steuerdifferenz ist), umso mehr hat er zu gewinnen bzw. zu verlieren.

Die Abbildung illustriert auch die Risiken eines höheren Bundesanteils: Würde dieser, wie jüngst von der SP gefordert, auf 75% erhöht, wären nur geringe Verhaltensanpassungen möglich, bevor die Kantone in die Verlustzone rutschen. Kämen die Einnahmen aus der Ergänzungssteuer hingegen vollständig den Kantonen zu, wären beträchtliche Verhaltensanpassungen möglich, ohne dass auf kantonaler Ebene Mindereinnahmen in Kauf genommen werden müssten.

Primär eine «Schönwetterlösung»

Berücksichtigt man zusätzlich die Wirkungen des Finanzausgleichs, reduziert sich der positive Saldo besonders für die Geberkantone. Grund dafür ist die reformbedingt ansteigende Dotation des Ressourcenausgleichs. Während die Rechnung für die steuerlich attraktivsten Kantone wie Zug bei moderaten Verhaltensanpassungen knapp aufgehen könnte, dürfte von den Mehreinnahmen der Kantone mit einer geringeren Steuerdifferenz wie Basel-Stadt oder Genf mit einem Bundesanteil von 25% wenig übrigbleiben.

Gegenwärtig entsteht der Eindruck, die Beteiligung des Bundes bezwecke neben der Deckung allfälliger eigener Mindereinnahmen vor allem eine Abfederung hoher möglicher Mehreinnahmen vereinzelter Kantone – allen voran Zug. Ausgerechnet der Bund war in den vergangenen zwei Jahrzehnten allerdings der grösste Profiteur des Steuerwettbewerbs. Folglich ist es legitim, dass der Bund einen Teil der Reformauswirkungen schultert. Neben finanziellen Aspekten spricht insbesondere auch der Umstand gegen einen Bundesanteil, dass es für die Umverteilung zwischen Bund und Kantonen bereits ein fein austariertes Finanzausgleichssystem gibt.

Weiterführende Informationen zum Thema finden Sie in der jüngsten Avenir-Suisse-Analyse: «Schöne neue Steuerwelt».