Le 25 mars, le Conseil fédéral a annoncé qu’il allait fournir aux entreprises suisses une aide d’un montant total d’environ 20 milliards de francs sous la forme de liquidités. Une semaine plus tard, il a doublé ce montant pour le porter à 40 milliards de francs. Ces importantes sommes d’argent sont destinées à empêcher les entreprises suisses d’avoir des difficultés de paiement en raison de la pandémie de Covid-19. Les restrictions massives de la liberté économique ont un impact sévère sur les entreprises. Alors que les recettes s’effondrent soudainement parce que les clients ne viennent plus au restaurant, au salon de coiffure ou au centre commercial, les coûts tels que le loyer, les intérêts et, dans une certaine mesure, les salaires doivent continuer à être supportés.

L’aide rapide sous la forme de liquidités fournie par le Conseil fédéral est un remède à cette situation. Elle permet aux entreprises d’honorer leurs engagements à court terme et empêche ainsi les entreprises suisses de sombrer collectivement dans l’illiquidité. Mais cette aide est-elle suffisante ? Pour plusieurs politiciens et économistes, la réponse est non. Des renflouements ou des fonds souverains sont également demandés, ce qui signifie que des mesures sont nécessaires non seulement pour garantir la liquidité, mais aussi la solvabilité du bilan. Mais quelle est exactement la différence entre ces deux concepts ? Et quelle est la situation actuelle des entreprises suisses en matière de liquidité et de solvabilité ?

Quand la menace d’insolvabilité plane

En premier lieu, il convient de comprendre les aides du Conseil fédéral visant à assurer la liquidité des entreprises en Suisse mentionnées plus haut. Le mot même de liquidité implique des flux financiers, et une simple métaphore permet de mieux comprendre le concept : il est possible de se représenter les actifs liquides (espèces, comptes bancaires, etc.) d’une entreprise comme un lac. Une rivière alimente le lac, une autre le draine – et les deux flux sont reflétés dans le tableau de financement à des fins comptables. Si le débit entrant s’assèche alors que le débit sortant continue à drainer le lac, le lac s’assèche. Cette métaphore décrit la situation de nombreuses entreprises dans le cadre de la pandémie de Covid 19.

Pour de nombreuses entreprises, la fermeture du pays a entraîné un tarissement presque total de l’afflux d’argent. La gestion des liquidités appropriée en temps normal n’est pas adaptée à une telle situation, car les entreprises doivent désormais puiser exclusivement dans les réserves liquides de leur bilan. Une fois que celles-ci ont fondu, une entreprise n’est plus en mesure de régler les créances échues : elle devient insolvable ou illiquide.

L’illiquidité est un problème majeur pour une entreprise, car les créanciers d’une entreprise insolvable peuvent la mettre en faillite par décision de justice dans le cadre d’une procédure de recouvrement de créances. Toutefois, ce qui est approprié en temps normal ’n’est pas valable pour une’ illiquidité causée par une pandémie. En effet, cette illiquidité ne signifie pas nécessairement qu’une entreprise n’est plus économiquement viable. Par exemple, par rapport aux fonds de tiers, l’entreprise peut encore avoir de nombreux actifs tels que des biens immobiliers, des brevets ou des machines. Toutefois, ceux-ci ne peuvent pas être utilisés pour payer des factures dues, car les créanciers n’acceptent que l’argent comme moyen de paiement.

Pourquoi l’argent doit circuler

C’est pourquoi les hommes politiques, l’économie et la science ont très tôt recommandé que ces entreprises illiquides bénéficient d’un soutien temporaire. La raison en est simple : si les entreprises ne se voient pas offrir un soutien en matière de liquidités, les problèmes de liquidités de l’ensemble du système économique s’aggraveront. Presque tous les flux de trésorerie sortants d’une entreprise sont les flux de trésorerie sortants d’une autre. Un blocage des flux de trésorerie pourrait entraîner un effet domino au niveau macroéconomique et la faillite inutile de nombreuses entreprises saines. Le Conseil fédéral, mais aussi des gouvernements du monde entier, ont donc pris des mesures pour préserver les liquidités de l’économie réelle.

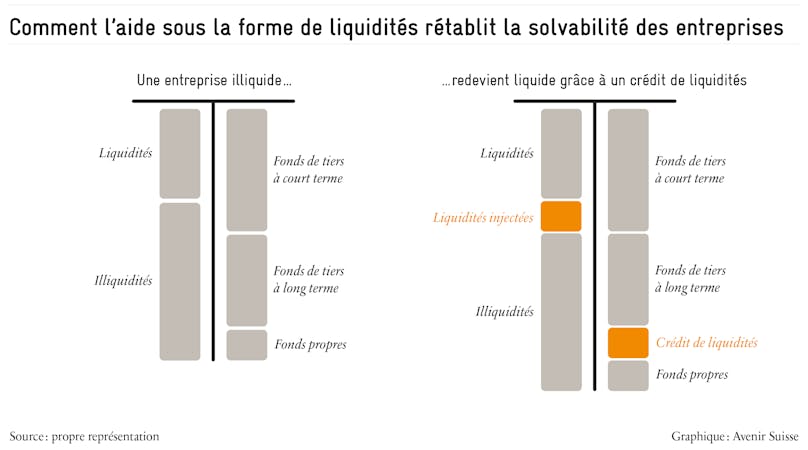

Quel est l’impact de ce soutien sous forme de liquidités sur les entreprises ? D’une part, les entreprises retrouvent leur solvabilité grâce à ces crédits-relais. D’autre part, leur endettement augmente, ce qui modifie le rapport entre les fonds propres et les fonds de tiers (voir figure ci-dessous).

Les aides sous la forme de liquidités ont donc un effet immédiat et sont efficaces pour rétablir la solvabilité des entreprises. Elles contribuent à maintenir les flux de trésorerie dans l’économie et permettent aux entreprises concernées de s’adapter à la nouvelle situation. Cependant, ces crédits-relais n’ont qu’une portée limitée pour les entreprises qui étaient déjà lourdement endettées avant la crise. Tôt ou tard, ces dernières devront faire face non seulement à des problèmes de liquidité, mais aussi à des problèmes de solvabilité à la contraction économique.

Seul les fonds propres peuvent absorber les pertes

La situation actuelle implique que les particuliers et les entreprises devront réaliser certaines pertes. C’est inévitable, car la pandémie a un impact réel sur la vie de chacun. Certains voyages ne peuvent plus être effectués, ce qui entraîne l’annulation des paiements pour les hôtels ou les vols. De même, les entreprises ne peuvent plus exécuter de commandes individuelles et doivent donc passer par pertes et profits les paiements anticipés. Tout cela entraînera des pertes, qui affecteront les bilans respectifs par le biais d’une réduction des actifs : la réduction des fonds propres est l’équivalent financier de ce qui se passe dans l’économie réelle.

Pour beaucoup d’entreprises et de particuliers, cette situation est difficile, mais ne menace pas leur existence. Ils ne sont pas endettés jusqu’au cou et peuvent se débrouiller pendant un certain temps, c’est-à-dire supporter les pertes. Pour les entreprises fortement endettées à l’approche de la crise, parfois appelées «entreprises zombies», la situation est cependant différente. Plus la période de sécheresse économique est longue, plus ils risquent de rencontrer des problèmes de solvabilité, quelles que soient les mesures prises par le gouvernement en matière de liquidités.

Bien qu’elles soient étroitement liées, la liquidité et la solvabilité ne sont pas la même chose.

La solvabilité du bilan (ou son pendant négatif, le surendettement au bilan) est essentiellement déterminée par les fonds propres disponibles. Alors que les actifs liquides peuvent se voir attribuer une valeur exacte (par exemple, le solde des comptes d’une société), les fonds propres sont un concept plutôt hypothétique. Il sont calculés en additionnant tous les actifs d’une entreprise et en soustrayant ensuite toutes ses dettes. Tant que les fonds propres sont positifs, une entreprise est considérée comme solvable. (Toutes les entreprises dont le bilan ressemble à la figure ci-dessus sont solvables parce que leurs fonds propres figurent au passif du bilan – et sont donc positifs).

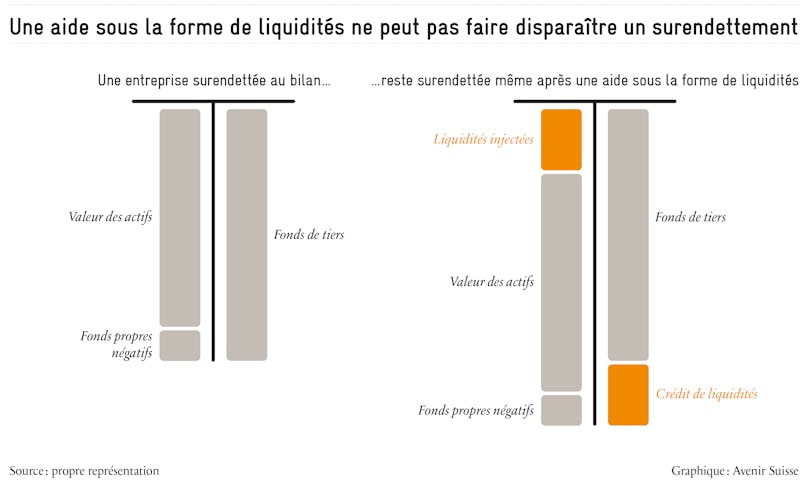

Il convient de noter que la liquidité n’est pas pertinente pour l’évaluation du surendettement. Il importe peu que les actifs soient liquides ou que les dettes soient exigibles. La seule chose qui compte dans cette approche est la valeur totale des actifs et la valeur totale des passifs. Les mesures sous formes de liquidités ne sont donc pas utiles en cas de problèmes de solvabilité (voir ci-dessous).

Si une entreprise est surendettée au bilan, toute aide en liquidités ne fera que prolonger le bilan de l’entreprise, sans sortir celle-ci du surendettement. Cela nécessite des mesures de solvabilité telles que le renflouement – et celles-ci sont d’un autre calibre que l’aide sous la forme de liquidités. En fin de compte, les renflouements consistent toujours en un transfert d’actifs des contribuables vers les fournisseurs de fonds propres et de fonds de tiers de l’entreprise endettée. Ils doivent donc être clairement rejetés d’un point de vue libéral (voir la publication d’Avenir Suisse «Les renflouements, une mesure à éviter»).

Mais quelle est la probabilité que les entreprises suisses se retrouvent surendettées ? Et qu’en est-il des volants de liquidité et de solvabilité en Suisse pour les secteurs les plus touchés par la pandémie de Covid 19 ? Ces questions sont abordées dans la deuxième partie de cet article, à paraître prochainement.