Am 25. März hat der Bundesrat verkündet, Schweizer Firmen Liquiditätshilfen im Umfang von rund 20 Mrd. Fr. zur Verfügung zu stellen – gut eine Woche später hat er diesen Betrag auf 40 Mrd. Fr. verdoppelt. Mit diesen hohen Geldbeträgen soll verhindert werden, dass Unternehmen in der Schweiz wegen der Covid-19-Pandemie in Zahlungsschwierigkeiten geraten. Die massiven Einschränkungen in das verfassungsmässige Grundrecht der Wirtschaftsfreiheit setzen den Firmen stark zu. Während die Einnahmen plötzlich wegbrechen, weil Kunden nicht mehr ins Restaurant, den Coiffeursalon oder das Einkaufszentrum kommen, müssen Kosten wie Miete, Schuldzinsen und zu einem gewissen Teil die Löhne weiterhin getragen werden.

Die rasche Liquiditätshilfe vom Bundesrat schafft hier Abhilfe. Sie erlaubt den Unternehmen, kurzfristige Verbindlichkeiten bedienen zu können, und verhindert damit, dass in der Schweiz Firmen en masse in die Illiquidität rutschen. Doch reichen diese Liquiditätshilfen? Verschiedene Politiker und Ökonomen finden bereits jetzt: Nein. Zusätzlich gefordert werden Bail-outs oder auch Staatsfonds; verlangt werden also nicht nur Massnahmen zur Sicherung der Liquidität, sondern auch der bilanziellen Solvenz. Doch was genau ist der Unterschied zwischen diesen beiden Konzepten? Und wie sieht die Liquiditäts- und Solvenzlage von Schweizer Firmen derzeit aus? In einer zweiteiligen Blog-Serie geht Avenir Suisse diesen beiden Fragen nach.

Wenn plötzlich die Zahlungsunfähigkeit droht

Als erstes ordnen wir die bereits gesprochenen Hilfen des Bundesrats ein, welche die Liquidität von Firmen in der Schweiz sicherstellen sollen. Schon das Wort Liquidität impliziert, dass es um Finanzflüsse geht, und eine einfache Metapher hilft, das Konzept besser zu verstehen: Man kann sich die liquiden Mittel (Bargeld, Bankkonti, etc.) eines Unternehmens als einen See vorstellen. Ein Fluss speist den See, ein anderer entwässert ihn – und beide Flüsse werden buchhalterisch in der Kapitalflussrechnung abgebildet. Wenn der Zufluss versiegt, während der Abfluss den See weiter entwässert, trocknet der See aus. Das beschreibt die Situation vieler Unternehmen in der Covid-19-Pandemie.

Der Shutdown hat bei vielen Firmen dazu geführt, dass die Geldzuflüsse fast komplett versiegt sind. Das in normalen Zeiten angebrachte Liquiditätsmanagement wird einer solchen Situation nicht gerecht, denn nun müssen die Firmen ausschliesslich von den liquiden Reserven auf ihrer Bilanz zehren. Sind diese weggeschmolzen, kann ein Unternehmen fällige Forderungen nicht mehr begleichen: Es wird zahlungsunfähig bzw. illiquide.

Illiquidität ist für eine Firma ein grosses Problem, denn die Gläubiger eines zahlungsunfähigen Unternehmens können dieses im Zuge eines Betreibungsverfahren gerichtlich in den Konkurs zwingen. Was in normalen Zeiten angebracht ist, gilt aber nicht für die durch eine Pandemie verursachte Illiquidität. Denn diese bedeutet nicht zwingend, dass ein Unternehmen wirtschaftlich nicht mehr überlebensfähig ist. Zum Beispiel kann das Unternehmen relativ zum Fremdkapital immer noch über viele Vermögenswerte wie Immobilien, Patente oder Maschinen verfügen. Nur können diese Vermögenswerte nicht zur Bezahlung von fälligen Rechnungen verwendet werden, denn Gläubiger akzeptieren nur Geld als Zahlungsmittel.

Warum Geld fliessen muss

Schon früh wurde deshalb von Politik, Wirtschaft und Wissenschaft gefordert, dass solche illiquiden Firmen vorübergehend Unterstützung brauchen. Der Grund dafür ist einfach: Wenn man den Unternehmen keine Liquiditätshilfen anbietet, verschlimmern sich die Liquiditätsprobleme im gesamten Wirtschaftssystem. Schliesslich ist nahezu jeder abfliessende Geldfluss eines Unternehmens der zufliessende Geldfluss eines anderen. Ein ins Stocken geratender Geldfluss könnte in der Folge zu einem Dominoeffekt auf makroökonomischer Ebene und zu unnötigen Konkursen vieler gesunder Unternehmen führen. Nicht nur der Bundesrat, sondern Regierungen auf der ganzen Welt haben deshalb Massnahmen zur Sicherung der Liquidität in der Realwirtschaft ergriffen.

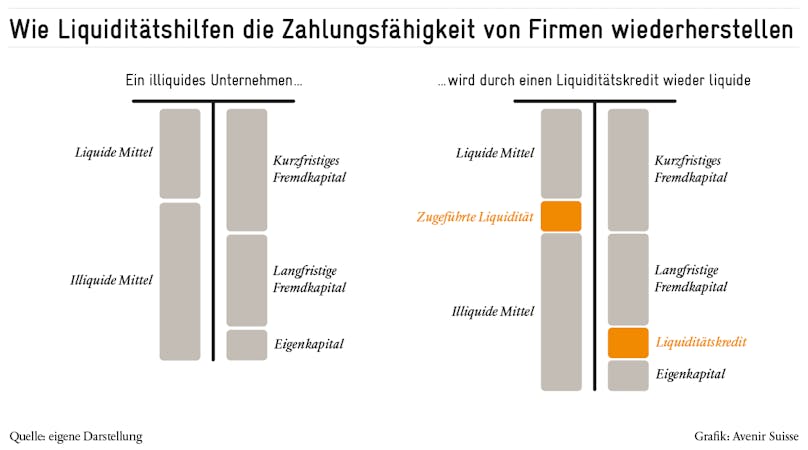

Wie wirken sich nun diese Liquiditätshilfen auf die Unternehmen aus? Einerseits erlangen die Firmen mit diesen Überbrückungskrediten ihre Zahlungsfähigkeit wieder. Andererseits steigt ihre Verschuldung, wodurch sich das Verhältnis zwischen Eigenkapital und Fremdkapital verändert (siehe Abbildung 1).

Liquiditätshilfen wirken somit unmittelbar und sind effektiv in der Wiederherstellung der Zahlungsfähigkeit von Firmen. Sie helfen, die Geldflüsse in der Ökonomie weiterhin aufrechtzuerhalten und ermöglichen den betroffenen Unternehmen, sich auf die veränderte Lage einzustellen. Firmen, die bereits vor der Krise hoch verschuldet waren, helfen solche Überbrückungskredite aber nur bedingt. Sie werden im Zuge des Wirtschaftseinbruchs über kurz oder lang nicht nur mit Liquiditäts-, sondern auch mit Solvenzproblemen zu kämpfen haben.

Nur Eigenkapital kann Verluste absorbieren

Die derzeitige Situation wird dazu führen, dass Privatpersonen und Firmen gewisse Verluste realisieren müssen. Das ist unumgänglich, denn die Pandemie hat reale Auswirkungen auf unser aller Leben. Gewisse Reisen können nicht mehr angetreten werden, weshalb Zahlungen für Hotels oder Flüge abgeschrieben werden müssen. Ebenso können Firmen einzelne Aufträge nicht mehr ausführen und müssen daher Vorleistungen abschreiben. All das wird in Verlusten resultieren, die sich auf die jeweiligen Bilanzen über eine Verringerung der Vermögenswerte auswirken: Die Schrumpfung der Eigenkapitaldecken ist das finanzielle Pendant zu den Ereignissen in der Realwirtschaft.

Für viele Firmen und Privatpersonen ist das zwar in höchstem Masse unerfreulich, aber nicht existenzbedrohend. Sie sind nicht bis über beide Ohren verschuldet und können eine gewisse Zeit über die Runden kommen, das heisst: die Verluste tragen. Für hochverschuldete Firmen, im Vorfeld der Krise manchmal auch Zombie-Firmen genannt, sieht die Situation aber anders aus. Je länger die wirtschaftliche Durststrecke andauert, desto eher werden sie in Solvenzprobleme geraten – und zwar unabhängig von staatlichen Liquiditätsmassnahmen.

Obwohl eng miteinander verknüpft, sind Liquidität und Solvenz nicht dasselbe.

Im Wesentlichen wird die bilanzielle Solvenz (bzw. das geläufigere negative Pendent: die bilanzielle Überschuldung) durch das vorhandene Eigenkapital bestimmt. Während den flüssigen Mitteln ein exakter Wert zugemessen werden kann (z.B. der Kontostand einer Firma), ist das Eigenkapital ein eher hypothetisches Konzept. Es wird berechnet, indem alle Vermögenswerte eines Unternehmens addiert werden, und davon dann alle Schulden subtrahiert werden. Solange das Eigenkapital positiv ist, gilt ein Unternehmen als bilanziell solvent. (Alle Firmen, deren Bilanzen der obigen Abbildung ähneln, sind solvent, denn ihr Eigenkapital ist auf der Passivseite der Bilanz aufgeführt – und damit positiv.)

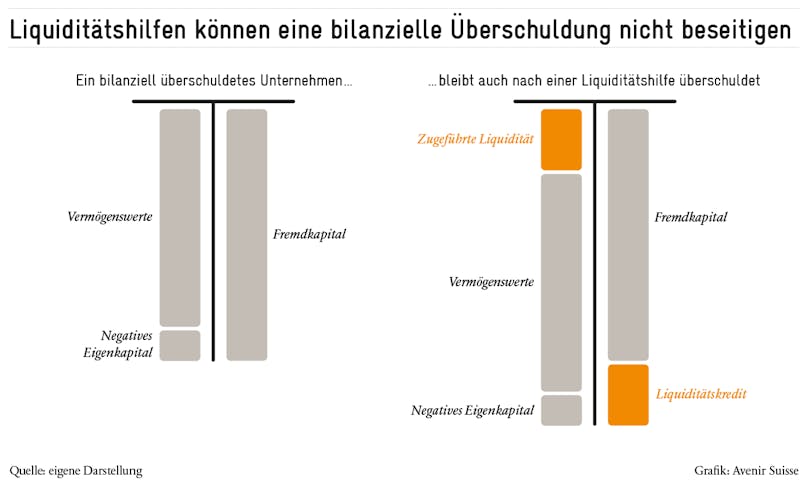

Zu beachten ist, dass die Liquidität für die Beurteilung der bilanziellen Überschuldung keine Rolle spielt. Es ist nicht relevant, ob die Vermögenswerte liquide sind, oder ob Schulden gerade fällig werden. Das einzige, was bei dieser Betrachtungsweise zählt, ist der Gesamtwert der Vermögenswerte und der Gesamtwert der Verbindlichkeiten. Deshalb helfen auch Liquiditätsmassnahmen bei Solvenzproblemen nicht (siehe Abbildung 2).

Ist ein Unternehmen bilanziell überschuldet, wird jede Liquiditätshilfe lediglich die Bilanz des Unternehmens verlängern, die Firma aber nicht aus der Überschuldung führen. Dafür braucht es Solvenzmassnahmen wie Bail-outs – und diese sind ein anderes Kaliber als Liquiditätshilfen: Letztlich sind Bail-outs immer ein Vermögenstransfer von Steuerzahlern zu den Eigen- und Fremdkapitalgebern der verschuldeten Firma – und aus liberaler Sicht daher klar abzulehnen. Avenir Suisse hat in einer Publikation aufgezeigt, wie gefährlich solche Bail-outs sind.

Doch wie wahrscheinlich ist es nun, dass Schweizer Unternehmen überhaupt in die Situation einer Überschuldung geraten? Und wie sieht es hierzulande mit den Liquiditäts- und Solvenzpuffern bei den am stärksten von der Covid-19-Pandemie betroffenen Branchen aus? Genau diesen Fragen wiedmen wir uns in unserem zweiten Beitrag unter dem Titel «Welche Branchen können dem Corona-Schock am besten trotzen?».