Le Conseil fédéral a mis à disposition environ 40 milliards de francs pour assurer la liquidité des entreprises suisses. La première partie de cet article expliquait de façon théorique comment ces aides sous la forme de liquidités impactent les finances des entreprises. Elle mettait notamment en lumière le fait que ces crédits-relais ne peuvent résoudre que des difficultés de paiement temporaires, et non les problèmes de solvabilité. Dans cette deuxième partie, il s’agit d’examiner quels domaines de l’économie suisse risquent le plus d’affronter un manque de liquidités ou des problèmes de solvabilité.

Pour le savoir, il faut d’abord identifier les secteurs qui sont particulièrement touchés par les restrictions (par exemple, les fermetures obligatoires) mises en place pour contenir la pandémie. Pour effectuer cette sélection, seuls les effets directs sont pris en compte. Pour l’instant, les entreprises du secteur de la restauration et du divertissement sont probablement plus touchées que les designers de sites internet, dont la plupart peuvent télétravailler depuis chez eux.

Qui est le plus durement touché ?

Sur la base des hypothèses ci-dessus, six industries sont comparées les unes aux autres. L’agrégation statistique utilisant les catégories Noga de l’OFS signifie que seule une classification approximative est possible. Ainsi, les industries identifiées ci-dessous comprennent toujours un certain nombre d’entreprises qui ne sont guère touchées par les restrictions ou même qui en bénéficient. Toutefois, malgré cette limitation au niveau des données, cette catégorisation permet d’analyser une proportion considérable des entreprises fortement touchées à un niveau agrégé.

- L’hébergement : ce secteur comprend les hôtels et les lieux d’hébergement proposant des séjours de courte durée.

- Les agences de voyage, les voyagistes et les prestataires d’autres services de réservation. Outre les agences de voyage, cette catégorie comprend les activités des guides touristiques et la promotion du tourisme.

- La restauration : cette catégorie comprend non seulement les restaurants et la restauration rapide, mais aussi les bars et les discothèques.

- Activités sportives, récréatives et de loisirs : cette catégorie comprend, par exemple, l’organisation d’événements sportifs ou l’exploitation de centres de remise en forme et de stations de ski.

- Le commerce de détail (à l’exception des automobiles et des motocycles) : cette catégorie comprend non seulement les entreprises exerçant une activité de commerce stationnaire, mais aussi celles qui font de la vente par correspondance et du commerce en ligne.

- Autres services personnels : cette catégorie est très hétérogène. Elle comprend les salons de coiffure et de beauté, les blanchisseries, ou encore les services funéraires.

Cette sélection est étayée par les données actuelles sur les opérations de paiement, qui montrent, par exemple, une baisse de plus de 80% par rapport à la même période de l’année précédentepour les restaurants, les hôtels et les coiffeurs. Un secteur économique qui manque à notre liste est l’industrie aéronautique. En raison des restrictions imposées aux voyages dans le monde entier, le trafic aérien et les activités aéroportuaires sont fortement limités. Toutefois, les données sur l’industrie aéronautique nécessaires à l’analyse ne sont pas suivies dans la statistique de la valeur ajoutée, et les statistiques sur les aéroports ne sont conservées que dans une catégorie collective. Une analyse du secteur de l’aviation n’est donc pas possible sur la base des données existantes.

Quels indicateurs peuvent être consultés ?

Dans le cadre de la statistique annuelle de la valeur ajoutée, l’OFS collecte des données sur certaines variables comptables des entreprises en Suisse. Les statistiques les plus récentes datent de 2019 et portent sur l’exercice 2017. En raison des fluctuations parfois importantes selon les secteurs, la moyenne des trois dernières années disponibles est utilisée pour l’analyse suivante (2015-2017).[1] Cela permet de montrer les différences structurelles de solvabilité et de liquidité entre les différents secteurs.

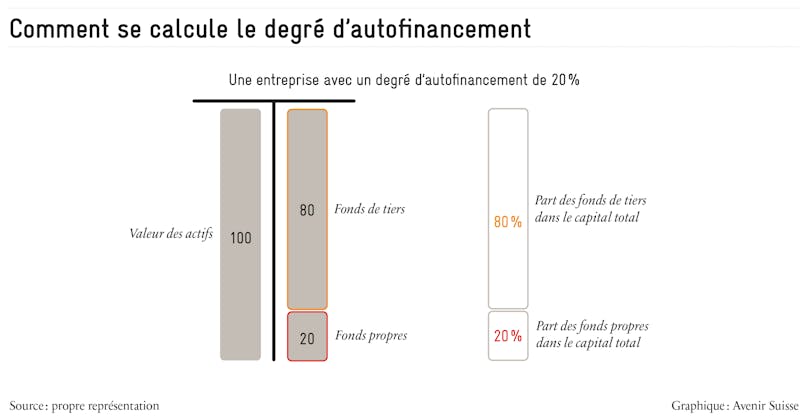

Le degré d’autofinancement (la part de fonds propres) d’une entreprise indique ’’la capacité d’une entreprise à absorber les pertes avant de tomber dans le surendettement. Ce ratio est calculé en divisant les fonds propres par le capital total. La somme du ratio de financement par fonds propres et par fonds de tiers est donc toujours de 100 %. Dans la figure ci-dessous, le ratio est présenté de la même manière que les illustrations du bilan présentées dans la première partie de cet article.

Un degré élevé d’autofinancement indique une plus grande flexibilité financière, une plus grande propension à rembourser un crédit et un risque d’insolvabilité plus faible de l’entreprise. Les valeurs indicatives du degré d’autofinancement en Suisse se situent entre 25 et 50 %. Toutefois, ces valeurs doivent être traitées avec prudence. Elles dépendent du secteur et des réserves accumulées au fil du temps, ainsi que de la politique financière de l’entreprise ; il n’existe pas de chiffres cibles généralement valables indépendamment du secteur pour les ratios de fonds propres et de tiers.[2] En principe, cependant, un risque plus élevé devrait être couvert par un degré d’autofinancement plus important.

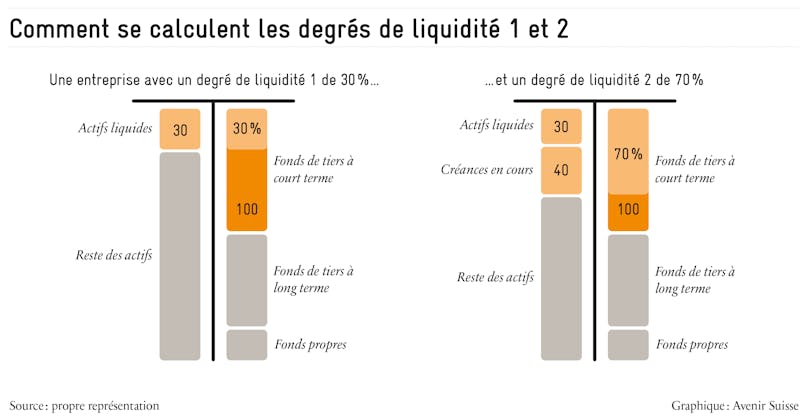

Pour analyser les liquidités, il existe différents degrés qui se différencient selon le type de liquidités. Le degré de liquidité 1 décrit le rapport entre les actifs liquides d’une entreprise (par exemple, les liquidités en argent ou sur le compte bancaire) et le passif à court terme. Le niveau de liquidité 2 montre la capacité d’une entreprise à payer ses dettes à court terme avec des fonds liquides et des créances en cours. Il s’agit d’un indicateur de la capacité d’une entreprise à survivre à une chute soudaine des ventes – une situation à laquelle de nombreuses entreprises sont actuellement confrontées. La figure ci-dessous illustre les deux niveaux de liquidité.

Les valeurs de référence pour un degré de liquidité 1 sain sont d’environ 50%-70%, celles pour un degré de liquidité 2 supérieures à 100%.[3] Ces valeurs peuvent varier d’un secteur à l’autre. En pratique et en temps normal, il existe également le degré de liquidité 3, qui détermine la part du total des actifs courants [4] par rapport aux fonds de tiers à court terme. Dans ce qui suit, le degré de liquidité 3 n’est pas présenté, car dans la situation exceptionnelle actuelle, il possède peu de valeur informative : les stocks des magasins fermés ne peuvent pas être convertis en actifs liquides, ou ne peuvent l’être qu’avec beaucoup de difficultés.

Dans quelle mesure les secteurs fortement touchés sont-ils financièrement préparés ?

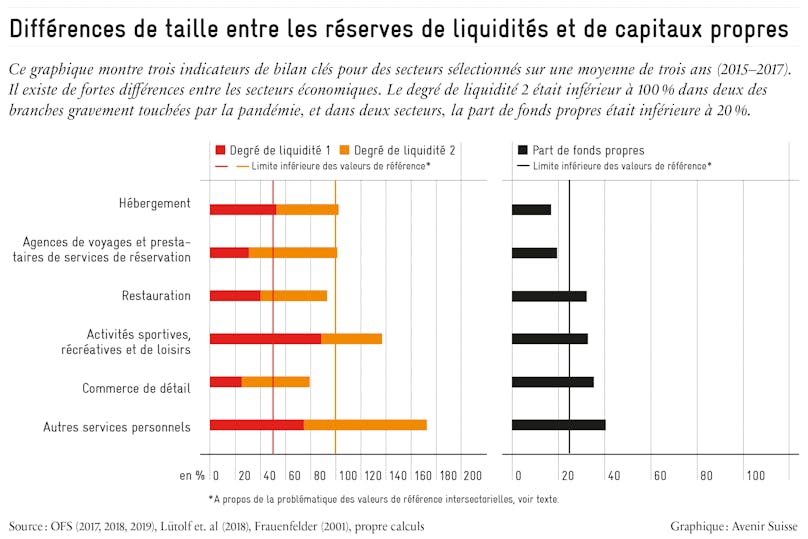

De quelles réserves les entreprises suisses disposaient-elles dans un passé récent ? La figure 3 compare la situation de solvabilité et de liquidité des six secteurs particulièrement touchés par les ordonnances Covid.

- L’hébergement est fortement affecté par les restrictions de voyage. Bien que l’exploitation des hôtels ne soit pas interdite, si la majorité des clients sont absents, les ventes chuteront quand même. Les degrés de liquidité indiquent que de nombreux établissements devraient, dans un premier temps, être en mesure de surmonter le besoin de liquidité grâce aux crédits-relais. Toutefois, dans ce secteur, une forte diminution de la demande pourrait faire survenir des problèmes de solvabilité plus rapidement que dans d’autres secteurs. Le secteur de l’hébergement présentait en effet entre 2015 et 2017 la part de fonds propres la plus faible (17,1%) des secteurs comparés. (Cela pourrait également être dû au fait que ce secteur est capable d’emprunter plus que d’autres en raison des dettes hypothécaire des propriétés hôtelières.)

- Les agences de voyage et les prestataires de services de réservation ne disposent pas non plus d’un important volant de fonds propres. Ici aussi, certaines entreprises pourraient, avec le temps, tomber en faillite. En ce qui concerne la situation des liquidités, il est frappant de constater que le degré de liquidité 1 est relativement faible. Cela pourrait devenir un problème, car ce secteur agit comme un intermédiaire entre les clients et les prestataires de services tels que les hôtels et les compagnies aériennes. En raison de cette fonction de charnière, ce secteur est susceptible d’être particulièrement touché par les distorsions des flux de paiement. Si un grand nombre de créances restent impayées, un manque de liquidités risque de d’advenir. Dans un premier temps, l’aide sous la forme de liquidités du gouvernement fédéral peut apporter un soulagement. Toutefois, si de nombreuses créances doivent être amorties plus tard, la faible part de fonds propres pourrait rapidement fondre.

- Avec 32,4 %, le secteur de la restauration présentait une part de fonds propres nettement plus élevée que celle des agences de voyage ou du secteur de l’hébergement. En conséquence, le secteur dispose d’un volant de fonds propres légèrement plus élevé pour compenser les pertes. Cependant, comme déjà noté dans une analyse précédente, le degré de liquidité 2 est le deuxième plus bas de tous les secteurs analysés. C’est pourquoi les restaurants, en particulier, sont actuellement susceptibles de faire un usage intensif des crédits-relais garantis par le gouvernement fédéral.

- En revanche, les entreprises du secteur du sport, du divertissement et des loisirs ont des degrés de liquidité élevés – le degré de liquidité 1 est environ trois fois plus élevé que celui des agences de voyage. Toutefois, il est difficile de prédire les effets de la crise actuelle et la dépendance à l’égard d’une éventuelle aide, car ce secteur est très hétérogène.

- Dans le secteur du commerce de détail, le faible volant de liquidités est frappant à première vue : les degrés de liquidité sont les plus bas de tous les secteurs analysés ici. A y regarder de plus près cependant, ce résultat n’est guère surprenant, car les détaillants ont des niveaux de stocks relativement élevés pour des raisons commerciales, qu’ils peuvent facilement utiliser en temps normal. Le degré de liquidité 3 (qui n’apparaît pas dans le graphique) est beaucoup plus élevé, avec 134,6 % en moyenne pour le secteur entre 2015 et 2017 – bien que, comparé à d’autres secteurs, ce degré de liquidité soit également assez faible.[5] La situation actuelle est donc susceptible de frapper le plus durement les détaillants stationnaires dans la phase initiale de la pandémie ; le soutien sous la forme de liquidités fourni par le gouvernement fédéral est essentiel pour ces entreprises. Bien que la situation générale en matière de solvabilité semble meilleure que dans d’autres secteurs, le commerce de détail est en pleine mutation structurelle, et cette transformation devrait encore s’accélérer en raison de l’essor actuel de la numérisation.

- Articuler des chiffres est plus difficile pour la catégorie «autres services personnels». Comme déjà mentionné, cette catégorie comprend des modèles commerciaux très hétérogènes, ce qui rend les généralités difficiles. On peut constater que ce secteur se présente comme relativement solide financièrement sur une moyenne de trois ans. Toutefois, ce tableau pourrait être faussé par une faible intensité de capital, et la part de fonds propres comme le degré de liquidité présentent tous deux de fortes fluctuations annuelles.

Même si l’interprétation des indicateurs financiers au niveau sectoriel n’est pas toujours facile, une chose ressort clairement de cette analyse : de nombreuses entreprises n’auront pas assez de leurs propres ressources pour faire face à l’assèchement soudain des liquidités. Dans ce contexte, il n’est pas surprenant que les prêts de liquidités (cautionnement solidaire Covid-19) aient été fortement sollicités jusqu’à présent. Selon le Département fédéral des finances, plus de 100 000 contrats de crédit avec un montant moyen de garantie de 156 000 francs suisses avaient été conclus au 16 avril 2020. Le volume total des garanties est estimé à près de 16 milliards de francs, ce qui signifie que les 40 milliards de francs fournis par la Confédération sont relativement généreux.

La Suisse fait tout juste…pour l’instant

Les mesures d’aide sous la forme de liquidités mises en place par le Conseil fédéral et le secteur financier sont nécessaires pour re-stabiliser l’économie. Ce système a même fait figure de modèle dans d’autres pays européens. Les données provenant de la pratique montrent que le manque de liquidités est actuellement le plus grand problème, et qu’un effondrement macroéconomique des flux de paiement serait dévastateur (voir la première partie de cet article). La Suisse vise juste pour l’instant, mais les prochains défis l’attendent au tournant.

Par exemple, les entreprises subiront des pertes dues à la pandémie de Covid 19 et les mesures coercitives du gouvernement, ce qui mettra certaines d’entre elles dans une situation de surendettement. Il convient de noter ici que même en temps normal, de nombreuses entreprises connaissent des difficultés et quittent le marché ; rien qu’en 2015, il y a eu plusieurs milliers de fermetures d’entreprises dans les secteurs que nous avons analysés. En Suisse, il y en a même eu plus de 35 000.

Dans les mois à venir, le manque de liquidités devrait être peu à peu comblé et la discussion portera sur d’éventuels problèmes de solvabilité. Notre analyse suggère que la priorité sera alors mise sur d’autres secteurs que dans la première phase. Les entreprises dans les secteurs du tourisme et de l’aviation en particulier pourraient glisser dans le surendettement. Par exemple, l’industrie hôtelière dispose déjà, d’une part, d’un volant relativement faible pour supporter d’éventuelles pertes sur une longue période. D’autre part, le recul de la demande dû aux restrictions des voyages internationaux durera plus longtemps dans ce secteur que dans ceux à vocation nationale, où, avec l’assouplissement progressif des restrictions annoncé par le Conseil fédéral le 16 avril, les entreprises pourront bientôt à nouveau servir les clients.

Au vu des problèmes de solvabilité prévisibles, divers politiciens et économistes ont demandé que les prêts de liquidités accordés aux entreprises surendettées soient repris par l’Etat sous forme de contributions à fonds perdus. Cela permettrait de convertir les mesures de liquidité déjà discutées ex post en mesures de solvabilité. Toutefois, l’aide d’Etat à la solvabilité est d’une nature complètement différente des mesures de soutien des liquidités examinées jusqu’à présent et présente un certain nombre d’inconvénients importants. Vous trouverez une analyse détaillée de ces inconvénients et des raisons pour lesquelles il convient d’éviter les renflouements et les paiements à fonds perdus dans l’analyse d’Avenir Suisse : «Les renflouements, une mesure à éviter».

[1] Des secteurs tels que les «autres services personnels» sont soumis à des fluctuations annuelles plus importantes que, par exemple, le secteur de l’hébergement. Cela pourrait indiquer une plus grande volatilité au sein du secteur ou une structure sectorielle différente (par exemple, la taille de l’entreprise). [2] Lütolf, Philipp ; Rupp, Markus et Birrer, Thomas (2018) : Handbuch Finanzmanagement. 1ère édition. NZZ Libro. [3] Lütolf, Philipp; Rupp, Markus und Birrer, Thomas (2018): Handbuch Finanzmanagement. 1. Auflage. NZZ Libro. [4] Les actifs courants sont les actifs qui, contrairement aux actifs non courants, sont destinés à la consommation, à la transformation, à la vente ou au remboursement à court terme (par exemple les stocks). La somme des actifs courants et non courants forme le total des actifs. [5] Propre calcul basé sur les données de l’OFS (2019).