In der NZZ war kürzlich (8. August) Erstaunliches zu lesen. Ein ehemaliger FDP-Kantonsrat zerzauste da in einem Meinungsbeitrag den interkommunalen Finanzausgleich des Kantons Zürich. Dieser sorge viel zu wenig dafür, dass die Gemeindesteuerfüsse – wie verfassungstechnisch gefordert – «nicht erheblich voneinander abweichen».

Im Vergleich zu anderen Kantonen geringe Steuerfussunterschiede

In der Tat kann man dem neuen Zürcher Finanzausgleich, der erst 2012 ein völlig veraltetes System ablöste, einiges vorwerfen, zu allerletzt aber eine zu geringe Ausgleichswirkung:

- Er garantiert allen Gemeinden eine Ressourcenausstattung von mindestens 95% des Durchschnitts. Damit weist der Kanton eine der höchsten sogenannten «Mindestausstattungen» aller Kantone auf.

- Ressourcenstarke Gemeinden müssen von jenem Teil ihrer harmonisierten Steuererträge, der 110% des Durchschnitts übersteigt, 70% an den Finanzausgleich abgeben. Von einem Franken zusätzlicher harmonisierter Steuerkraft darf eine ressourcenstarke Gemeinde also nur 30 Rappen behalten. In keinem anderen Kanton ist der «Preis» für Ressourcenstärke auch nur annähernd so hoch. «Harmonisiert» bedeutet, dass (wie in allen Kantonen) nicht die tatsächlichen Steuererträge als Kriterium für den Ressourcenausgleich herangezogen werden, sondern die «virtuellen» Steuererträge bei einem einheitlichen Steuerfuss, der im Kanton Zürich auf 100 festgesetzt wird. Diese Definition hat auf die Abschöpfung bei den reichen Gemeinden einen grossen Einfluss: Bei einem niedrigen Steuerfuss von 70 fielen auf einen harmonisierten Steuerertrag von 1 Franken bloss effektive Erträge von 70 Rappen. 70 Rappen, von denen 70 in den Ressourcenausgleich abgegeben werden müssten. Faktisch wird damit der Steuerfuss nach unten begrenzt.

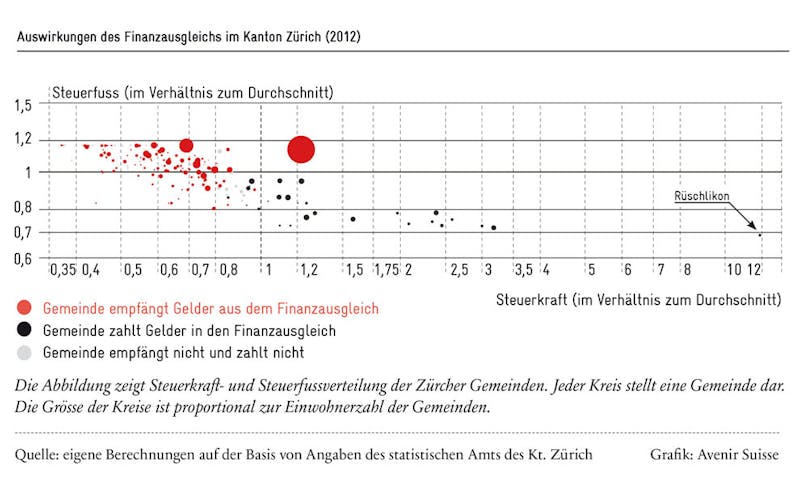

Nicht nur die gesetzliche Ausgestaltung des Zürcher Finanzausgleichs, sondern auch dessen Resultate wiederlegen jede Behauptung, er würde eine zu geringe Wirkung entfalten, im Nu: In keinem Kanton mit auch nur annähernd so vielen Gemeinden ist die Bandbreite zwischen dem tiefsten und dem höchsten Gemeindesteuerfuss so klein wie im Kanton Zürich. Der höchste Steuerfuss (122 Punkte in 26 Gemeinden) übertrifft den niedrigsten (72 Punkte in Rüschlikon) um gerade einmal 69%. Währenddessen übertrifft die höchste Steuerkraft (Rüschlikon) die niedrigste (Fischenthal) um nicht weniger als Faktor Faktor 31 oder 3086%! (vgl. Abbildung). Wird die Forderung «nicht erheblich voneinander abweichen» in Relation Steuerkraftunterschieden interpretiert, ist schnell klar, dass der Zürcher Finanzausgleich sie mehr als erfüllt!

Gemeinden mit niedrigem Steuerfuss beim Lastenausgleich benachteiligt

Doch mit dieser extrem starken Einebnung von Ressourcenunterschieden ist es nicht getan: Der Lastenausgleich, der im Kanton Zürich exogene Lastenfaktoren wie einen erhöhten Anteil von unter 20-jährigen, eine geringe Bevölkerungsdichte oder erhöhte Hangneigungen kompensieren soll, tut dies nur in Gemeinden mit hohem Steuerfuss. Niedrige Steuerfüsse werden mit einer deutlichen Reduktion der Zuschüsse bestraft. Dieses Vorgehen passt nicht ins Paradigma eines modernen Finanzausgleichs, der Ressourcenpotenzial und Sonderlasten getrennt von Steuerfussüberlegungen ausgleichen soll, um die Gemeindeautonomie zu wahren und Fehlanreize auf der Ausgabenseite möglichst zu verhindern.

Genau solche Steuerfussargumente findet man aber nach wie vor oft bei der Beurteilung von Finanzausgleichssystemen. So könnte am neuen Zürcher Finanzausgleich beispielsweise bemängelt werden, dass auch einige Gemeinden mit unterdurchschnittlichem Steuerfuss Zuschüsse aus dem Ressourcenausgleich empfangen, während gewisse Gemeinden trotz höherer Steuerbelastung leer ausgehen. Diese Kritik verkennt aber völlig, dass genau diese Eventualität das Wesen eines jeden modernen Finanzausgleichs ausmachen sollte: Der Steuerfuss als ein von der Gemeinde direkt beeinflussbares Kriterium soll nicht länger als «Lastenindikator» dienen, denn eine effiziente Gemeindeverwaltung wird damit bestraft, eine nachlässige belohnt. Sinnvoll wäre ein System, das bei allen Gemeinden den möglichst effizienten Umgang mit der knappen Ressource Steuergelder fördert.

Die in der NZZ geäusserte Kritik am Zürcher Finanzausgleich zeigt zwei Dinge:

- Erstens sind die Kenntnisse des Finanzausgleichs auch bei fachkundigen Personen meist auf das eigene System beschränkt. Sonst würde der Kritiker niemals die vermeintlich geringe Ausgleichswirkung des Zürcher Systems bemängeln.

- Zweitens, und das ist fast noch erstaunlicher, scheint auch das Wissen um gängige Best-Practice-Lösungen im Finanzausgleich nicht weit verbreitet zu sein. Sonst würde der Kritiker sich nicht an einem Umstand stossen (teilweise Zuschüsse an Gemeinden mit unterdurchschnittlichem Steuerfuss), der bei jedem modernen System absichtlich in Kauf genommen wird.

Das nächste Kantonsmonitoring von Avenir Suisse setzt genau hier an. Es wird die kantonalen Systeme zum interkommunalen Finanzausgleich auf Herz und Nieren prüfen, Vergleichbarkeit herstellen und damit hoffentlich zu einer schnelleren Verbreitung von Best-Practice Lösungen beitragen.

Publikationstermin des fünften Kantonsmonitorings ist voraussichtlich der 10. Oktober.