Der Ausbruch der Finanzkrise liegt bereits fast acht Jahre zurück, aber von einer Bewältigung der Probleme kann nicht die Rede sein. Man bekämpft allenthalben die Krise, die nicht zuletzt eine Folge der lockeren Geldpolitik ist, mit noch lockererer Geldpolitik. Der Volksmund charakterisiert solches Tun mit einem deftigen Bild: Man treibt den Teufel mit dem Beelzebub aus. Aber nicht von dieser besorgniserregenden Entwicklung soll in unserer wirtschaftspolitischen Grafik des Monats November die Rede sein, sondern von einem Aspekt dieser Krise, der ganz besonders die Schweiz trifft. In fast jeglichen Formen von globalen Krisen erlebt die Schweiz nämlich als kleine, offene und sehr stabile Volkswirtschaft mit einem starken Finanzsektor einen grossen Zufluss von ausländischem Kapital, das im sicheren Hafen Schutz sucht. Diese Tatsache wird immer wieder als Grund für den starken Franken ins Feld geführt.

Flucht nach Hause

Das ist aber nur die halbe Geschichte. Thomas Moser, stellvertretendes Mitglied des Direktoriums der SNB, meinte bereits 2012 in einer Zeitung: «Einen grossen Anteil machen aber Inländer aus, die ihre Fremdwährungseinnahmen nicht mehr im Ausland anlegen und darüber hinaus noch Auslandvermögen repatriieren. Dieser Aspekt ist bisher in der Diskussion noch kaum zum Ausdruck gekommen.»

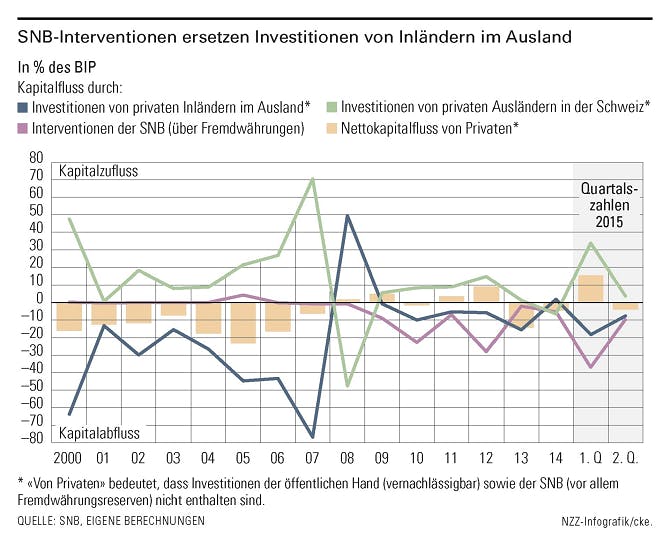

Die Kapitalflüsse in die Schweiz werden also nicht nur von natürlichen und juristischen Personen mit Wohnsitz im Ausland alimentiert, sondern ebenso von vielen inländischen Personen und Firmen. Diese repatriieren in unsicheren Zeiten Teile ihres Vermögens, das sie im Ausland angelegt haben; es handelt sich um ein Auslandvermögen von 3,7 Bio. Fr. (2014) oder dem 5,8-Fachen des Bruttoinlandprodukts (BIP). Dieses Phänomen wird als «home bias» bezeichnet und trat auch während der Finanzkrise auf. Es handelt sich dabei, wie die Grafik zeigt, um beträchtliche Beträge.

Sehr ausgeprägt war die Repatriierung von Kapital durch Private im Jahr 2008. Damals führten Schweizer Investoren Werte im Umfang von 49,5% des BIP in die Schweiz zurück. Hätten nicht gleichzeitig private ausländische Geldgeber Investitionen im Umfang von 47,7% des BIP aus der Schweiz abgezogen, wäre der Kapitalzufluss enorm gewesen – und fast nur hausgemacht. So aber war netto ein privater Kapitalzufluss von lediglich 1,8% des BIP zu verzeichnen.

Seither findet zwar, mit Ausnahme von 2014, keine Repatriierung mehr statt, aber die Schweizer Investoren sind im Ausland sehr zurückhaltend und investieren nur noch wenig. Würden sie im grossen Stil investieren, hätte die Schweizerische Nationalbank (SNB), welche sich über Fremdwährungsgeschäfte ebenfalls am Kapitalexport (und -import) beteiligt, vermutlich etwas weniger Mühe mit der Wechselkurspflege.

Vor der Krise, also zwischen 2000 und 2006, bewegten sich sowohl die privaten Schweizer Investitionen im Ausland als auch die ausländischen Investitionen von Privaten in der Schweiz auf einem sehr viel höheren Niveau und waren deutlich volatiler. Ausserdem lagen die Kapitalexporte des Privatsektors, gemessen am BIP, im Durchschnitt um rund 15 Prozentpunkte höher als die Kapitalimporte. Danach floss zwischen 2008 und 2012 (mit Ausnahme von 2010) netto mehr privates Kapital in die Schweiz als aus der Schweiz abfloss. Am stärksten war der Kapitalzufluss in dieser Periode im Jahr 2012, als er netto 9,1% des BIP betrug.

Die SNB springt ein

Was die Grafik nicht zeigt: Die Schweiz wies im Beobachtungszeitraum immer einen positiven Leistungsbilanzsaldo auf. Dadurch entstand eine permanent hohe Nachfrage nach Schweizerfranken. Wird diese Nachfrage aber, wie vor der Krise, durch Nettokapitalexporte aus der Schweiz befriedigt, bleibt der Wechselkurs von diesen Überschüssen relativ unberührt. Da dies aber nach 2008 nicht mehr der Fall war, ist die SNB eingesprungen und hat die Nachfrage nach Franken selbst befriedigt. Im Jahr 2012 intervenierte sie mittels Fremdwährungskäufen (Kapitalabfluss) im Umfang von 28% des BIP und im ersten Quartal 2015 gar von 37,1% des BIP, während sie in den Jahren 2000 bis 2008 ihre Währungsreserven im Durchschnitt jährlich ganz minim (–0,33% des BIP) gesenkt hatte.

Die Kapitalbilanz, aus welcher die dargestellten Daten entstammen, bildet die Entstehung und Tilgung von grenzüberschreitenden finanziellen Forderungen und Verpflichtungen ab. Normalerweise weisen Länder, die einen deutlichen Leistungsbilanzüberschuss aufweisen, auch einen entsprechenden Nettokapitalexport aus. Mit diesem finanziellen Teil der Zahlungsbilanz wird gewissermassen der reale Teil (Handel mit Gütern und Dienstleistungen) ausgeglichen.

Sollte die Entkoppelung von Leistungsbilanzüberschuss (weiterhin positiv) und Nettokapitalexporten (sehr viel tiefer) aufgrund des «home bias» anhalten, dürfte der Schweizerfranken auch in Zukunft eine starke Währung bleiben. Und dazu tragen, wie unsere Grafik zeigt, Inländer, die ihr Vermögen in der Schweiz horten, ebenso bei wie ausländische Investoren, die in der Schweiz den sicheren Hafen suchen.

Dieser Beitrag erschien in der «Neue Zürcher Zeitung» vom 28.11.2015.

Mit freundlicher Genehmigung der Neuen Zürcher Zeitung.