Es gibt heute in der Schweiz Zehntausende von gut qualifizierten Frauen, die aus steuerlichen Gründen vom Arbeitsmarkt fernbleiben oder nur zu sehr tiefen Pensen arbeiten. Der Grund liegt in der gemeinsamen Veranlagung der Einkommen von Ehepartnern. Wenn zur Bestimmung des Steuerbetrags das Gesamteinkommen des Haushalts herangezogen wird, ist die Grenzsteuerbelastung – die zusätzlichen Steuern, die anfallen, wenn man mehr verdient – für beide Partner dieselbe. Im Vergleich zur Individualbesteuerung, die eine getrennte Veranlagung der Partner vorsieht, fährt der Hauptverdiener damit besser. Die Zweitverdienerin – in 90% der Fälle ist es nämlich eine Frau – wird hingegen steuerlich bestraft.

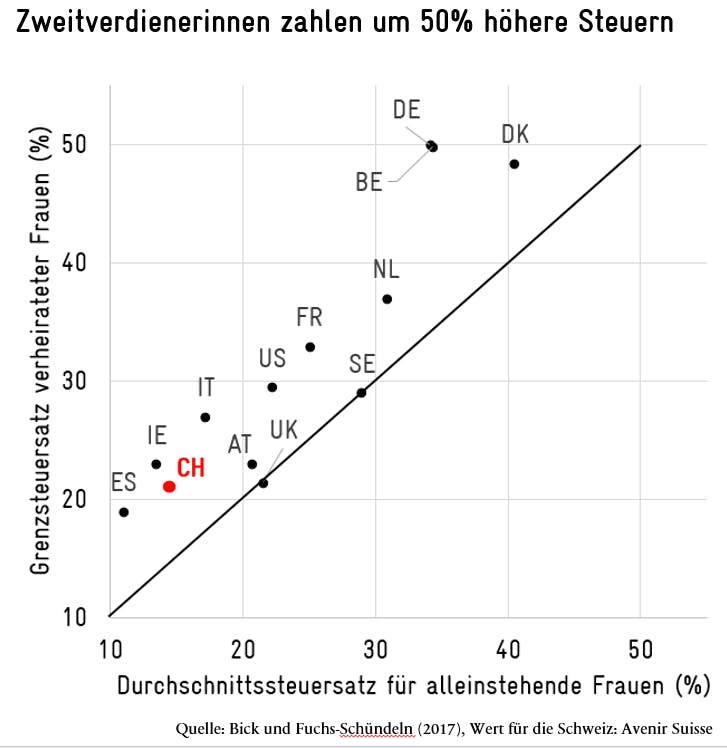

Am besten lässt sich dies mit einem Vergleich der Steuerbelastung von Erst- und Zweitverdiener(inne)n veranschaulichen (siehe Abbildung). Für ausgewählte Länder wurde das Durchschnittseinkommen einer verheirateten, kinderlosen, erwerbstätigen Frau bestimmt. Es wurde dann berechnet, wie viel Steuern und Sozialabgaben bei diesem Einkommen anfallen, wenn (hypothetisch) der Tarif für Alleinstehende zur Anwendung kommt (horizontale Achse). Anschliessend wurde geschätzt, um wie viel die Steuerrechnung eines verheirateten Paares (berechnet im Prozent des Familieneinkommens) zunimmt, wenn die Ehepartnerin erwerbstätig wird und beide Ehegatten das geschlechtsspezifische Durchschnittseinkommen verdienen (vertikale Achse).

Die horizontale Achse zeigt den hypothetischen Durchschnittssteuersatz für verheiratete, kinderlose, erwerbstätige Frauen, wenn der Tarif für Alleinstehende angewendet werden könnte. Die vertikale Achse gibt an, um wie viel Prozent die Steuerrechnung eines Ehepaars zunimmt, wenn die Ehepartnerin erwerbstätig wird. Auch unser Steuersystem bestraft Zweitverdienerinnen: Für die Durchschnittsverdienerin sind Einkommenssteuern und Sozialabgaben um rund 50% höher als im Falle einer individuellen Besteuerung.

Dieser so genannte Partizipationssatz liegt in vielen Ländern wesentlich höher als der vorher errechnete Durchschnittssteuersatz. In diesen Ländern – darunter auch die Schweiz – wären die Zweitverdienerinnen bessergestellt, wenn sie individuell besteuert werden könnten. Wie die Grafik zeigt, ist die Diskriminierung bei uns nicht ganz so deutlich wie in Deutschland oder Belgien. Das hat vorwiegend damit zu tun, dass die Progression der Einkommenssteuer und der Sozialversicherungsbeiträge in der Schweiz weniger ausgeprägt ist. Nichtsdestotrotz: Auch bei uns lasten auf gemeinsam veranlagten Durchschnittsverdienerinnen rund 50% höhere Steuern als im Falle einer individuellen Besteuerung.

Diese zusätzliche Belastung hat Konsequenzen auf die Erwerbsbeteiligung. Eine heute veröffentlichte Studie des Forschungs- und Beratungsunternehmens Ecoplan hat diese Effekte zum ersten Mal in der Schweiz detailliert quantifiziert. Ecoplan rechnet vor, dass die Unternehmen auf ein Fachkräftepotenzial von bis zu 60’000 zusätzlichen Vollzeitäquivalenten (VZÄ) zurückgreifen könnten, wenn die Individualbesteuerung eingeführt würde. Die Individualbesteuerung hätte alleine bei der Bundessteuer eine Zunahme der Beschäftigung von rund 19’000 Beschäftigten (in VZÄ) zur Folge. Auf kantonaler Ebene dürften weitere rund 40’000 resultieren. Ecoplan kommt auch zum Schluss, dass bei 80% der Personen, die ihren Beschäftigungsgrad ausweiten oder wieder in den Arbeitsmarkt einsteigen würden, Frauen im Alter zwischen 25 und 55 Jahren wären, die heute mehrheitlich Teilzeit arbeiten. Rund ein Drittel dieser Personen verfügt über einen Tertiärabschluss, 58% über einen Abschluss auf Sekundarstufe II.

Gutes Kosten-Nutzen-Verhältnis für die Volkswirtschaft

Die Studie vergleicht die Individualbesteuerung mit dem Modell, das vom Bundesrat für die Beseitigung der sogenannten «Heiratsstrafe» vorgeschlagen wurde. Dieses Modell sieht vor, dass bei Ehepaaren die Steuerberechnung nicht nur (wie bisher) auf der Grundlage des gesamten Haushaltseinkommens erfolgt, sondern auch eine alternative Berechnung auf der Grundlage einer Individualbesteuerung vorbereitet wird. Das Steueramt würde jeweils den günstigeren der beiden Tarife anwenden.

Anders als beim Modell des Bundesrats gelänge es mit der Individualbesteuerung nicht nur, die Heiratsstrafe abzuschaffen, sondern jegliche Zivilstandsbestrafung in den Steuern und damit auch die negativen Erwerbsanreize auf den Zweiteinkommen zu eliminieren. Dies bei rund doppelt so hohen Beschäftigungseffekten und etwas tieferen Steuerausfällen (780 Mio. statt 820 Mio. Fr. pro Jahr).

Auch im Vergleich zu alternativen Massnahmen zur Mobilisierung des inländischen Arbeitskräftepotenzials schneidet die Individualbesteuerung gut ab. So würde eine Senkung der Kita-Tarife um einen Drittel – die dem Staat ähnlich teuer zu stehen kommen – schätzungsweise nur halb so grosse Beschäftigungseffekte auslösen.

Nicht nur eine Frage der Beschäftigung

Doch man darf die Frage der «korrekten» Paarbesteuerung nicht nur aus der Optik der Steuereinnahmen und der Arbeitsmarkteffekte beurteilen. Ein gutes Steuersystem sollte möglichst wenig die Lebenspläne der Schweizerinnen und Schweizer beeinflussen – das gilt auch für die Wahl des Zivilstands. Das wichtigste Argument für die Individualbesteuerung (und gegen die gemeinsame Veranlagung) bleibt ein ideelles: Das Steueramt sollte aufhören, sich Gedanken darüber zu machen, wer in welcher Beziehung mit wem lebt.