Die Besteuerung von Kapital und Vermögen steht in der Schweiz erneut im Zentrum der steuerpolitischen Diskussion. Am 26. September wird über eine Volksinitiative abgestimmt, die eine starke Erhöhung der Besteuerung der Kapitalerträge vorsieht. Anstoss für diese Initiative ist die diffuse Vorstellung, dass vermögende Haushalte «zu gut wegkommen», und dass Kapitalerträge steuerlich geschont werden.

Das entspricht aber nicht den Tatsachen. Wie wir in einer losen Reihe von Blogbeiträgen in dieser und in den nächsten Wochen in Erinnerung rufen möchten, wird das Kapital in der Schweiz steuerlich nicht sonderlich geschont – ganz von der Frage abgesehen, wie hoch die optimale Besteuerung der Kapitalerträge überhaupt aussehen sollte.

So ist die Schweiz eines der wenigen Länder, in denen das Privatvermögen der Haushalte direkt besteuert wird. Deutschland, Österreich, Luxemburg, Schweden und Dänemark haben die Vermögenssteuer in den letzten zwei Jahrzehnten abgeschafft. In den USA wäre eine Vermögenssteuer, wie wir sie in der Schweiz kennen, wahrscheinlich verfassungswidrig – der Supreme Court hatte noch keine Gelegenheit sich darüber zu äussern.

In der Schweiz generiert die Vermögenssteuer jährliche Einnahmen von rund 7 Milliarden Franken, Tendenz steigend. Doch über die Hälfte der Steuerzahler zahlt keine Vermögenssteuer, auch wenn sie über Vermögen verfügen. Wie ein früherer Beitrag gezeigt hat, stellt das steuerlich erfasste Vermögen nur einen Teil des Gesamtvermögens der Haushalte dar. Das in der 2. und 3. Säule angesparte Rentenkapital – für viele die quantitativ bedeutendste Vermögensform – zählt etwa nicht dazu. Auf dem verbleibenden Nettovermögen (Schulden werden verrechnet) wird ein je nach Kanton variabler Freibetrag von 100‘000 bis 200‘000 Franken abgezogen. Erst ab einem Nettovermögen von deutlich über 200‘000 Fr. greift die Vermögenssteuer. So zahlten im Jahr 2017 rund 90 Prozent aller Steuerpflichtigen in der Schweiz weniger als 1’000 Franken an Vermögenssteuer; zwei Drittel zahlten weniger als 100 Franken.

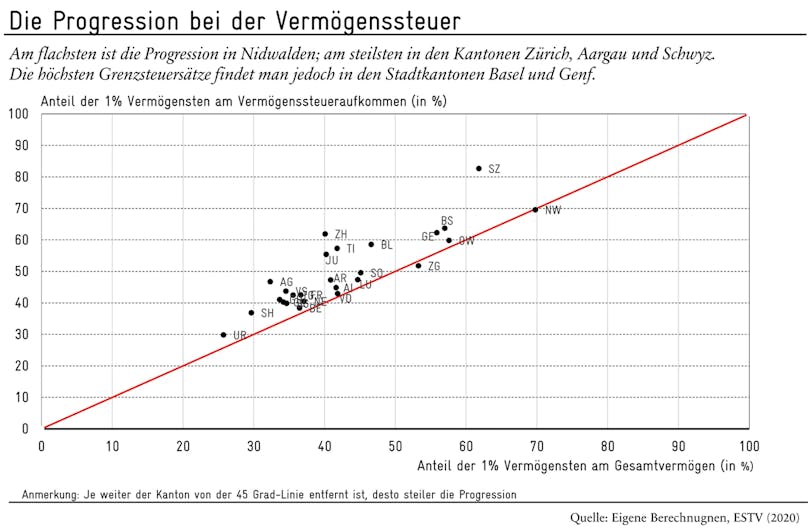

Die Last der Vermögenssteuer liegt damit vorwiegend auf den höheren Vermögen. Die Tarife sind in allen Kantonen progressiv, d.h. der durchschnittliche Steuersatz nimmt mit steigendem Vermögen überproportional zu. Dies veranschaulicht die untenstehende Grafik, die den Anteil der 1% Vermögendsten am kantonalen steuerbaren Vermögen (horizontale Achse) dem Steuerertrag (vertikale Achse) gegenüberstellt.

In der Grafik liegen sämtliche Kantone über der roten Linie, welche einer proportionalen Vermögensbesteuerung entspricht. So vereinen im Kanton Zürich die 1% Vermögendsten 40% des steuerbaren Vermögens – sie erbringen allerdings 62% des Steueraufkommens. Zur Veranschaulichung: In Zürich zählt zum vermögendsten Zehntel, wer über ein Nettovermögen von mindestens 940’000. Fr. verfügt. Die Steuerschuld beträgt in der Stadt Zürich dann ca. 1‘900 Fr. pro Jahr. Bei einem Vermögen von 5,5 Mio. Fr. – der Grenze zum reichsten Prozent der Zürcher – sind es bereits 27‘700 Fr. In Genf und Basel-Stadt sind die steuerbaren Vermögen stärker als im Kanton Zürich konzentriert. Hier verfügen die 1% Vermögendsten über 56% bzw. 57% der Steuerbasis: sie liefern 62% bzw. 64% der Steuererträge ab. So gemessen ist die Vermögensungleichheit im Kanton Nidwalden am höchsten: Das Top-1% (rund 270 Steuerpflichtige) verfügt über 70% der Vermögen und leistet anteilsmässig in etwa gleich viel Steuern.

Die Entfernung eines Kantons von der 45°-Linie kann als einfaches Mass für die Steilheit der Steuerprogression interpretiert werden. Am flachsten ist die Progression in Nidwalden; am steilsten in den Kantonen Zürich, Aargau und Schwyz. Die höchsten Grenzsteuersätze findet man jedoch in den Stadtkantonen Basel und Genf, wo sie etwas weniger als 1% betragen.

Die Vermögenssteuer ist aber keineswegs die einzige Steuer, die in der Schweiz auf dem Kapital lastet: Neben den Steuern auf dem Bestand (wie eben die Vermögenssteuer der natürlichen Personen), also auf dem Wert des Vermögens an einem bestimmten Stichtag, gibt es auch Steuern auf dem Ertrag (Unternehmensgewinnsteuer, Einkommenssteuer), wieder andere auf dem Vermögenstransfer (Stempelabgaben, Erbschaftssteuer) oder dem Vermögenszuwachs (Grundstückgewinnsteuer). Wie hoch insgesamt die Steuerbelastung des Kapitals in der Schweiz ausfällt, ist Gegenstand eines nächsten Blogbeitrags.