Vor mehr als einem halben Jahrhundert haben wir 1972 das Drei-Säulen-Konzept in der Verfassung verankert. 2025 werden wir das Jubiläum zum 40-jährigen Bestehen des Gesetzes über die obligatorische berufliche Vorsorge (BVG) feiern. Das Schweizer Vorsorgemodell fand damit viel Beachtung und wurde von der Weltbank als Vorbild präsentiert. Doch hat sich das Konstrukt in der Praxis und in der Politik bewährt?

Robust und differenziert

Mit einer universellen AHV, die alle Bürger – nicht nur die Erwerbstätigen – versichert, mit der betriebsspezifischen beruflichen Vorsorge und mit der individuellen und freiwilligen Säule 3a kann die Schweizer Altersvorsorge differenziert auf die Bedürfnisse der Gesellschaft eingehen.

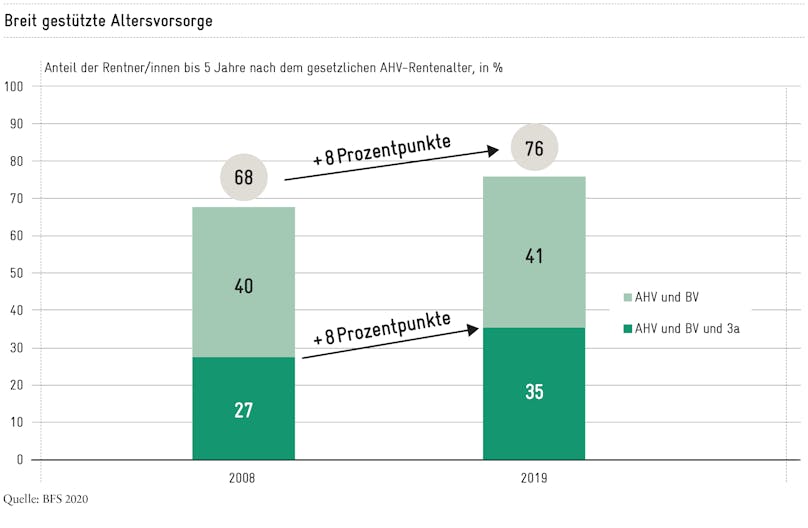

Von einer breitgestützten Altersvorsorge profitieren immer mehr Menschen. Bezogen 2008 zwei Drittel der Neurentner eine Rente aus der ersten und zweiten Säule, sind es 2019 drei von vier. Auch die 1987 eingeführte Säule 3a findet vermehrt Anwendung. 2021 ging jeder zweite Neurentner, inklusiv Frühpensionierte, mit einer solchen Lösung in Pension.

Das Drei-Säulen-Konzept bietet auch eine Diversifikation der Risiken. Die Finanzierung der AHV hängt vor allem von der heimischen Konjunktur und Demografie ab, während die zweite und die dritte Säule Zugang zum globalen Kapitalmarkt ermöglichen – mit den damit verbundenen Chancen und Risiken. Die Diversifikation verleiht dem System Robustheit. Selbst in der Coronapandemie oder bei den Markteinbrüchen nach Ausbruch des Kriegs in der Ukraine war das System zwar geschwächt, aber immer genügend finanziert.

Reformfähig, wenn auch langsam

Die grundsätzlich positive Bilanz der letzten Jahrzehnte darf jedoch den Handlungsbedarf nicht ausblenden. Gesellschaft und Arbeitswelt haben sich stark verändert, Anpassungen in allen Säulen waren nötig.

Das Drei-Säulen-Konzept steigert die Reformfähigkeit des Systems. (vug.)

Doch genau das Drei-Säulen-Konzept steigert die Reformfähigkeit des Systems. Blockaden, wie sie z.B. in Frankreich dieses Frühjahr stattfanden, wo die Anpassung der Altersvorsoge einzelner Gruppen das ganze Land lahmlegten, kommen in der Schweiz nicht vor. Unbestritten ist: Die letzte Reform der ersten Säule brauchte beinahe ein Vierteljahrhundert. Die Angleichung des Frauenrentenalters an dasjenige der Männer war umstritten und mobilisierte die Politik stark.

Doch in dieser Zeit konnte die dezentral organisierte zweite Säule laufend aufdatiert werden. Die paritätisch besetzten Stiftungsräte haben die technischen Parameter an die Demografie und Arbeitswelt angepasst. 91% der Pensionskassen haben unterdessen einen Umwandlungssatz unter 6,8%. Den Koordinationsabzug, der die Vorsorge von Teilzeitangestellten schwächt, haben 88% der Kassen flexibilisiert oder ganz abgeschafft.

In der dritten Säule wird die starre Einschränkung, wonach Beiträge nur in einem gegebenen Jahr einbezahlt werden dürfen, dank der 2020 vom Parlament angenommen Motion Ettlin hoffentlich bald aufgeweicht.

Nach der Reform ist vor der Reform

Trotz Zusatzfinanzierung aus der Staf-Reform 2019 (2 Mrd. Fr. pro Jahr über Lohnprozente) und 2023 aus der AHV-21-Reform (bis 1,5 Mrd. Fr. pro Jahr über Mehrwertsteuer) ist die nachhaltige Finanzierung der AHV noch nicht sichergestellt. Gemäss dem Bundesamt für Sozialversicherungen klafft im Jahr 2033 ein Defizit beim Umlageergebnis von 3,4 Mrd. Franken. Die anstehende Volksinitiative «für eine 13. AHV-Rente» würde zudem die Ausgaben der AHV um 8% erhöhen und den Finanzierungsbedarf vergrössern. Ob mit oder ohne Initiative, eine Reform ist unausweichlich.

Auch bedingt der Entscheid des Europäischen Menschenrechtsgerichtshofs von letztem Februar eine Anpassung der Witwen- und Witwerrente. Die heutige Regelung stellt Witwer deutlich schlechter als Witwen. 98% der Leistungen werden infolgedessen an Frauen ausbezahlt. Dabei erhalten auch kinderlose Frauen lebenslange Renten. Die Aufhebung dieser Ungleichbehandlung darf nicht einfach das Leistungsniveau der Männer auf dasjenige der Frauen erhöhen. Vielmehr braucht es eine moderne, geschlechtsneutrale Lösung, die Väter und Mütter mit kleinen Kindern unterstützt und mit steigendem Kinderalter reduziert wird.

In der zweiten Säule stehen ebenfalls Reformen an. Über BVG-21 wird das Volk 2024 abstimmen. Wie erwähnt, haben die meisten Kassen ihre Hausaufgaben eigenständig gelöst. Die Reform würde Verbesserungen für die 10-15% übrigen Kassen erbringen. Der Preis dafür ist allerdings hoch. Um die Erwerbstätigen von einer systemwidrigen Umverteilung zugunsten der Rentner von 400 Mio. Fr. pro Jahr zu entlasten, werden sie doppelt so hohe Kosten im Umfang von 800 Mio. Fr. pro Jahr für die Übergangsgeneration tragen müssen.

Inflation: eine neue alte Bekanntschaft

Nach fast zwei Jahrzehnten Absenz ist die Inflation zurück. Doch ist das keine neue Situation für die Altersvorsorge. Am Ende der stark inflationären 1970er Jahre wurde in der AHV mit dem Mischindex eine teilautomatische Indexierung der Renten eingeführt. Die Erhöhung der Löhne und der Konsumentenpreise gehen je zu 50% in die Berechnung. Dies führte auch in Jahren ohne Inflation zu steigenden Renten, etwa nach dem Wegfall des festen Wechselkurses mit dem Euro. 2023 liegt nun die minimale monatliche AHV-Rente 16% höher als zwanzig Jahre zuvor, während die Konsumentenpreise über diesem Zeitraum – inklusiv dem Rekordjahr 2022 – nur um 11%gestiegen sind.

In der beruflichen Vorsorge wird oft das Fehlen einer solchen automatischen Anpassung der Renten an die Inflation bemängelt. Das stimmt nur bedingt. Bei der Einführung des BVG ging man davon aus, dass Pensionskassen eine nominale Mindestrendite von 4% erwirtschaften können, um die Renten zu finanzieren. Dabei wurde eine Inflation von 2 bis 3% und eine Realrendite von Bundesobligation von ca. 1,5% eingepreist. Den Verzicht auf eine Indexierung begründete man damit, dass Senioren mit steigendem Alter weniger ausgeben würden und deshalb eine moderate Abwertung ihrer Rente verkraften könnten. Die Inflation wurde bei der Einführung der zweiten Säule also nicht vergessen. Unterschätzt wurde jedoch vielleicht der Finanzierungsbedarf im hohen Alter.

Seit 2005 dürfen zudem die Pensionskassen – im Rahmen ihrer finanziellen Möglichkeiten – laufende Renten an die Preisentwicklung anpassen. Dies wäre heute aufgrund der Generationengerechtigkeit nur zu verantworten, wenn die Vermögen der Aktiven ebenfalls von der Teuerung geschützt würden, also wenn die Verzinsung ihrer Guthaben höher wäre als die Inflation. Alles andere ist eine kalte Enteignung der Aktiven zugunsten der Rentner.

Dieser Beitrag ist in der «Finanz und Wirtschaft» erschienen.