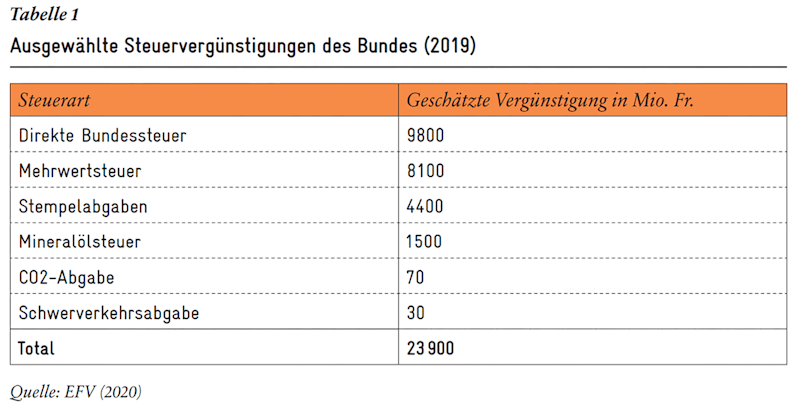

Ökonomen mögen Subventionen nicht sonderlich – allzu oft gehen sie mit Marktverzerrungen und allokativen Fehlanreizen einher (vgl. «Weshalb Ökonomen Subventionen nicht sonderlich mögen»). Dies gilt auch für Steuervergünstigungen, die zu den intransparentesten und schädlichsten Subventionsformen gehören. Nicht zufällig hält das Subventionsgesetz in Art. 7 Bst.g fest, dass auf Finanzhilfen in Form von Steuervergünstigungen in der Regel verzichtet werden sollte. Wie sich jedoch der Staatsrechnung des Bundes entnehmen lässt, werden in der Schweiz jährlich geschätzte 20 bis 24 Mrd. Franken an Steuervergünstigungen gewährt – dies entspricht beinahe einem Drittel der Bundeseinnahmen.

Steuererleichterungen auf Ebene des Bundes und der Kantone sind gang und gäbe

Wie aus Tabelle 1 ersichtlich, setzt sich dieser Betrag hauptsächlich aus Vergünstigungen der direkten Bundessteuer (9,8 Mrd. Fr.), der Mehrwertsteuer (8,1 Mrd. Fr.) und der Stempelabgaben (4,4 Mrd. Fr.) zusammen. Fairerweise ist zu sagen, dass von vielen dieser Steuervergünstigen primär private Haushalte profitieren dürften. Es handelt sich in diesem Sinne nicht um Subventionen, die das Potenzial für Marktverzerrungen bergen. So stellt etwa der Grossteil der Vergünstigungen bei den Bundessteuern schlicht Abzüge für die Altersvorsorge oder die Berufskosten dar. Trotzdem kann nicht ausgeschlossen werden, dass das Ausmass an wettbewerbsverzerrenden Steuervergünstigungen zugunsten einzelner Unternehmen jährlich mehrere Milliarden Franken beträgt.

Die in Tabelle 1 ausgewiesenen Zahlen unterschätzten zudem das Ausmass der potenziell marktverzerrenden Steuervergünstigungen. So führt die Eidgenössische Steuerverwaltung (2011) in ihrer Klassierung der steuerlichen Ausnahmeregelungen verschiedene weitere Steuervergünstigungen für juristische Personen auf, die sich Mangels verfügbarer Daten nicht quantifizieren lassen. Darunter fallen beispielsweise Steuerbefreiungen von Gebietskörperschaften und ihren Anstalten, Steuerbefreiungen konzessionierter Verkehrsunternehmen oder reduzierte Steuersätze für Vereine, Stiftungen und übrige juristische Personen.

Aber auch auf Ebene der Kantone scheinen Steuererleichterungen keine Seltenheit zu sein. So erlauben die Vorgaben des Steuerharmonisierungsgesetztes (StHG) von 1990 den Kantonen, neu angesiedelten Unternehmen für eine Maximaldauer von zehn Jahren Steuererleichterungen zu gewähren. Dabei kann auch eine wesentliche Änderung der betrieblichen Tätigkeit einer Neugründung gleichgestellt werden. Gemäss Oesch (2013) haben alle Kantone die entsprechenden Vorgaben des StHG in ihre Steuergesetzgebung übernommen und damit die Grundlagen für einzelbetriebliche Steuervergünstigungen geschaffen.

Einige Kantone haben überdies die Voraussetzungen und das Verfahren für die Gewährung von Steuererleichterungen gesetzlich konkretisiert. Welche Unternehmen in welchem Ausmass von kantonalen Steuervergünstigungen profitieren, ist jedoch – wohl nicht zuletzt aufgrund des Steuergeheimnisses – weitgehend unbekannt. Im Lichte der mangelnden Transparenz sowie der fehlenden institutionalisierten Kontrollmechanismen kann de facto von einer Regulierungslücke gesprochen werden.

Unsystematische Anreiz- und Umverteilungswirkungen

Wie aber kommt es, dass in der Schweiz so viele Steuervergünstigungen gewährt werden, obwohl das Subventionsgesetz explizit festhält, dass auf Finanzhilfen in dieser Form möglichst verzichtet werden soll? Die Antwort auf diese Frage dürfte vor allem darin zu finden sein, dass sich Steuervergünstigungen besonders gut für «Rent seeking» eignen (vgl. «Weshalb Ökonomen Subventionen nicht sonderlich mögen»). Zum einen können sie relativ zielsicher eingesetzt werden: Durch die entsprechende Ausgestaltung von Steuervergünstigungen können der eigenen Klientel einfach und gezielt monetäre Vorteile zugekommen lassen werden, ohne dass die Begünstigungen an Auflagen und Bedingungen geknüpft wären. Zum anderen sind die Kosten solcher Vergünstigungen oft schwer quantifizierbar und bis zu einem gewissen Grad «unsichtbar» – sie erscheinen weder im Budget noch in der Staatsrechnung. Und schliesslich lassen sich die Kosten von Steuervergünstigungen bequem und weitgehend unbemerkt auf die Allgemeinheit verteilen.

Steuervergünstigungen und Subventionen werden im Reich des Schattens vergeben. (Ganapathy Kumar, Unplash)

Im Grunde handelt es sich bei Steuervergünstigungen somit um «versteckte» Subventionen, die mit einer Verwischung der Budgetverantwortung einhergehen und zu einer erheblichen Unterschätzung der eigentlichen Staatstätigkeit führen (vgl. auch Jeitziner und Moes 2011); steuerliche Vergünstigungen spiegeln sich nicht in der Staatsquote. Als weitere Nachteile von Steuervergünstigungen sind die unsystematischen Anreizwirkungen, Mitnahmeeffekte sowie die unklaren – sich meist nicht in der beabsichtigten Form einstellenden – Verteilungswirkungen zu nennen. Auch erhöhen sie die Komplexität des Steuersystems, schaffen Vollzugsprobleme und entziehen sich der parlamentarischen Steuerung. Oftmals lässt sich nämlich nur mit grossem administrativem Aufwand abklären, wer genau Anspruch auf eine spezifische Steuervergünstigung hat.

Aus gesellschaftlicher Sicht sind aber vor allem die resultierenden Verzerrungen des Steuersystems problematisch: Letztlich muss jede Steuervergünstigung durch eine höhere Belastung des verbleibenden Steuersubstrats kompensieret werden.

Weiterführende Informationen zum Thema finden Sie in unserer Publikation «Die Schweiz – das Land der Subventionen».