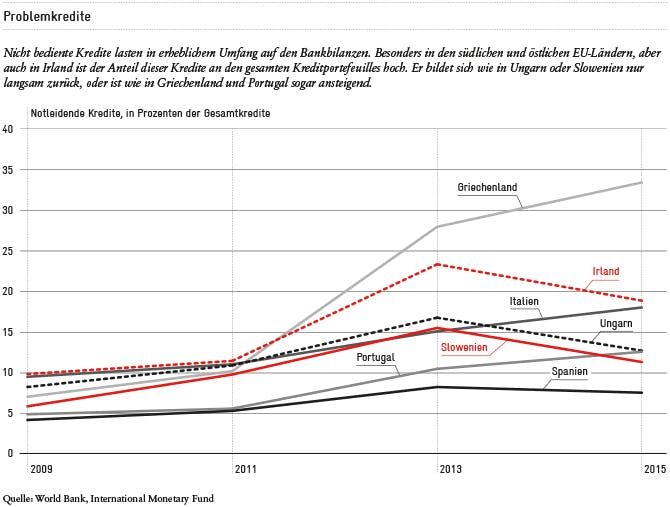

Noch ist in der Bankenwelt nicht alles zum Besten bestellt. Zu viele notleidende, nicht bediente Kredite («non-performing loans») lasten auf den Bankbilanzen. In den südlichen und östlichen Mitgliedsstaaten der EU ist der Anteil dieser Kategorie an den gesamten Kreditportefeuilles der Banken hoch und bildet sich eher langsam zurück, wenn er nicht sogar wie etwa in Italien und Griechenland weiter ansteigt (siehe Grafik). Aber auch in Kernländern der Gemeinschaft sind die Problemkredite höher als im langfristigen Mittel. Im Durchschnitt der EU werden rund 10% der den Unternehmen gewährten Bankkredite nicht vereinbarungsgemäss bedient. Bei den Darlehen an private Haushalte trifft dies auf rund 5% zu.

Entgegen der landläufigen Meinung ächzen nicht in erster Linie die grossen Finanzinstitute unter der Last notleidender Kredite. Gemäss einer Untersuchung der Europäischen Bankenaufsichtsbehörde betragen sie bei den kleineren Banken 18%, bei den mittelgrossen Instituten 9% und bei den grossen Gesellschaften 4% der Kreditportefeuilles.

Viele Banken lassen sich für die notwendigen Bilanzbereinigungen Zeit. Das ist eine Nebenwirkung der ultraexpansiven Geldpolitik der Zentralbanken. Solange die Refinanzierungskosten der Banken so tief wie in den vergangenen sieben Jahren sind, können faule Kredite ohne schwerwiegende Auswirkungen auf die Profitabilität «durchgeseucht» werden. Wenn sich das Zinsniveau normalisiert, werden solche Kredite zu einer wachsenden Belastung für die Banken. Dann wird sich rächen, dass die Spreu nicht in der Zeit komfortabler Finanzierungsbedingungen vom Weizen getrennt wurde. Der Zeitpunkt für diese Normalisierung scheint in Europa fern zu sein; er wird aber kommen.

Das Verschleppen der Bilanzbereinigung wird Konsequenzen haben: Erstens wird die Kreditvergabe an dynamische, Erfolg versprechende Unternehmen beeinträchtigt sein. Die Finanzierung über die Kapitalmärkte wird deshalb an Bedeutung gewinnen. Auch KMU werden mehr und mehr auf diese Finanzierungsquelle angewiesen sein. Zweitens werden von den Strukturbereinigungen auf den Finanzmärkten nicht zuletzt kleinere Institute betroffen sein; ihnen werden nicht nur die Belastungen durch Problemkredite, sondern auch Margen- und Wettbewerbsdruck, Regulierungsvorgaben und der Umgang mit neuen Finanzmarkttechnologien zusetzen. Drittens könnte die Glaubwürdigkeit der europäischen Bankenaufsicht Schaden erleiden, wenn unbereinigte Altlasten die Stabilität nationaler Bankensysteme gefährden sollten.

Die Schweizer Banken sind an vielen Fronten gefordert. Sie müssen die Eigenkapitaldecke stärken, den steigenden Kostendruck bewältigen, den Anforderungen der Regulierer gerecht werden und sich im Umfeld von Negativzinsen zurecht finden. Eine durch ein hohes Volumen notleidender Kredite erzwungene Bilanzbereinigung bleibt ihnen aber erspart. Solche Darlehen machen im Durchschnitt weniger als 1% der Kreditportefeuilles aus.