Wie stark wirkt der Steuerwettbewerb bei den vermögenden Steuerzahlern? Diese Frage ist umstritten. Manche fürchten, dass bereits die geringsten Differenzen zwischen den Steuerbelastungen der Kantone und Gemeinden reicht, um eine starke Konzentration vermögender Steuerzahler in wenigen Niedrigsteuerkantonen zu bewirken. Am liebsten würden sie deshalb den Steuerföderalismus gänzlich aufgeben. Eine Analyse der Vermögenssteuerstatistik relativiert allerdings diese Befürchtungen.

Wie der Name suggeriert, trifft die Vermögenssteuer vor allem Vermögende. Über die Hälfte der Steuerzahler entrichtet keine Vermögenssteuer – sei es, weil ihr Nettovermögen nach dem persönlichen Abzug negativ ist oder weil ihre Aktiva belehnt sind. Ab einem Nettovermögen von über 200 000 Franken beginnt die Vermögenssteuer langsam einzuschenken. In den Kantonen Bern, Freiburg, Neuenburg, Genf und Waadt liegt diese Belastungsschwelle etwas tiefer als in der übrigen Schweiz. Die Steuertarife sind in allen Kantonen progressiv; der durchschnittliche Steuersatz nimmt mit steigendem Vermögen zu. So vereinen im Kanton Zürich die 10% Vermögendsten gut 68% der steuerbaren Vermögenswerte auf sich und tragen 92% zu den Vermögenssteuer-Einnahmen des Kantons bei. In Genf und Basel-Stadt sind sowohl die steuerbaren Vermögen als auch der Steuerbetrag ungleicher verteilt. Hier verfügen die 10% Vermögendsten über 79% bzw. 83% der Steuerbasis und zahlen 95% bzw. 94% der Vermögenssteuern.

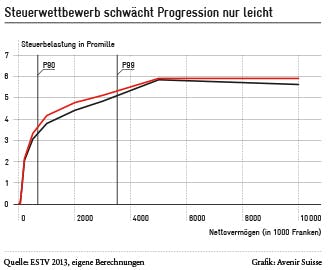

Angesichts dieser kantonalen Unterschiede stellt sich die Frage nach der Wirkung des Steuerwettbewerbs, denn vermögende Haushalte sind grundsätzlich mobil. Mit anderen Worten: Die Verschärfung der Progression in einem Kanton kann sie zum Umzug in einen Niedrigsteuerkanton oder gar ins Ausland animieren. Wie die Abbildung zeigt, schwächt sich die Progression der Vermögenssteuer tatsächlich ab – auf nationaler Ebene nimmt der effektive Vermögenssteuersatz (schwarze Linie) ab einem Nettovermögen von ca. 5 Millionen Franken leicht ab. Das ist ein Indiz dafür, dass sich sehr Vermögende einen steuergünstigen Wohnsitz aussuchen. Die rote Linie zeigt die Steuerbelastung unter der Annahme, dass die Vermögen in allen Kantonen gleich verteilt sind – sie entspricht also dem ungewichteten Durchschnitt aller kantonalen Steuersätze. Die Differenzen sind alles anders als spektakulär. Erstaunlich ist eher, dass die Wirkung des Steuerwettbewerbs auf die Progression der Vermögenssteuer relativ gering ist. Im Klartext: Erstaunlich wenig vermögende Steuerzahler haben sich für einen Umzug in die Kantone Schwyz oder Nidwalden entschieden.

Die Wirkung des Steuerwettbewerbs auf die Progression ist beschränkt. Wären die Vermögen in allen Kantonen gleich verteilt, wäre die Progression nicht viel steiler (rote Linie), als sie heute ist (schwarze Linie). Grosse Städte beispielsweise sind weniger auf tiefe Vermögenssteuern angewiesen.

Damit wird einmal mehr klar: Steuern sind nur ein Standortfaktor unter vielen. Grosse Städte bieten andere Vorteile (vor allem das Infrastrukturangebot), weshalb einzelne Steuerzahler höhere Steuern in Kauf nehmen. Kleinere, ländliche Kantone haben diese Möglichkeit kaum: Sie sind deshalb eher auf eine tiefe Steuerbelastung angewiesen.

Mehr zu diesem Thema erfahren Sie in der Publikation «Zwischen Last und Leistung: Ein Steuerkompass für die Schweiz»