Die Coronavirus-Pandemie hat, wenn auch in unterschiedlichem Masse, alle Länder getroffen. Die damit einhergehenden wirtschaftlichen Verwerfungen und staatlichen Massnahmen führen global zu einer massiven Erhöhung der Schuldenstände. In einer dreiteiligen Blog-Serie geht Avenir Suisse dem Themenkomplex «Verschuldung» nach. Im ersten Teil haben wir das Konzept der Staatschuldenquote erklärt und berechnet, wie stark diese in der Schweiz wegen Corona steigen dürfte. In diesem Teil wollen wir nun einen Blick über die Grenzen und zurück in die Geschichte werfen.

Erster markanter Anstieg seit Einführung der Schuldenbremse

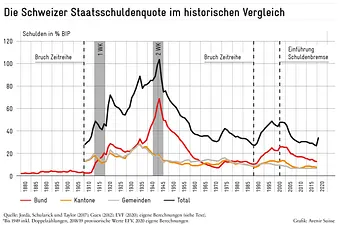

Aus der Wirtschaftsgeschichte wissen wir, dass die Verschuldung von Staaten in Krisenzeiten wie Kriegen jeweils sprunghaft steigt. Dieses Bild ist auch bei der Schweiz zu beobachten. Die Grafik 1 zeigt die Schuldenquote der Schweiz ab Ende des 19. Jahrhunderts.[1]

Nicht nur die beiden Weltkriege, auch Wirtschaftskrisen haben ihre Spuren hinterlassen, so etwa die Grosse Depression in den 1930er Jahren oder die Ölkrise 1973; dabei ist zu beachten, dass Statistiken zur Schuldenquote wegen des gleichzeitigen Rückgangs des Bruttoinlandprodukts (BIP) im Nenner den Kriseneffekt verstärkt wiedergeben. Interessant ist, dass die Schuldenquote auf Bundesebene jeweils stärker ausschlägt als jene auf tieferen Staatsebenen – Krisenzeiten sind die Stunde von Bundesbern. Eine ausserordentliche Situation beschert dem Bund aussergewöhnliche Kompetenzen. Diese wiederum gehen einher mit ausserordentlichen Ausgaben.

In der Schweiz nahm die Schuldenquote letztmals in den 1990er Jahren stark zu – damals steckte das Land nach dem Platzen einer Immobilienblase und dem EWR-Nein in einer zähen Wirtschaftskrise. Die Staatsfinanzen gerieten in der Folge aus dem Ruder. Erst die Einführung der Schuldenbremse im Jahr 2003 hat einen staatspolitischen Kulturwechsel einläuten können und wieder zu mehr fiskalpolitischer Disziplin geführt. Seither hat die Schweiz ihre Schuldenquote abbauen können, sogar während der Finanzkrise von 2008 – dabei geholfen hat natürlich auch das historisch tiefe Zinsniveau. Die Entwicklung in den vergangenen Jahren führte dazu, dass das Land mit einer guten fiskalischen Ausgangslage in die Corona-Krise gestartet ist. Wie wir im ersten Teil dieser Blogserie berechnet haben, wird die Schuldenquote nun aber wieder signifikant zunehmen.

Wie vergleicht sich die Situation der Schweiz mit anderen europäischen Ländern?

Maastricht-Schuldenstandsgrenze teilweise in weiter Ferne

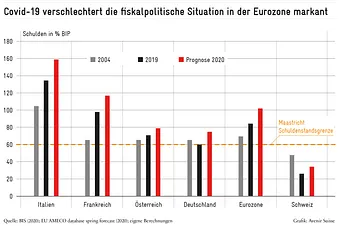

Gerade im europäischen Ausland ist die Situation teilweise weitaus dramatischer. So geht die EU für die Euro-Zone von einem Rückgang des BIP im Jahr 2020 von 8,7% aus. Besonders stark betroffene Länder wie Italien oder Spanien dürften mit noch einer stärkeren Rezession zu kämpfen haben. All das wird bei der Schuldensituation unserer Nachbarländer tiefe Spuren hinterlassen, wie der Mai-Prognose der Europäischen Kommission entnommen werden kann. Grafik 2 setzt die historische und die prognostizierte Staatsschuldenquote der Schweiz in einen europäischen Kontext.

Während die Schuldenquote der Schweiz auch Ende 2020 noch deutlich unterhalb der Maastricht-Kriterien zu liegen kommen sollte, werden alle Nachbarstaaten den Schwellenwert in diesem Jahr voraussichtlich nicht einhalten können. In Italien dürfte die Verschuldung ein besorgniserregendes Ausmass annehmen. Schuldenquoten von 160% sind weit über den Werten von 70% bis 90%, die Ökonomen in verschiedenen Studien als nachhaltig identifiziert haben (vgl. Teil 1 dieser Blog-Serie).

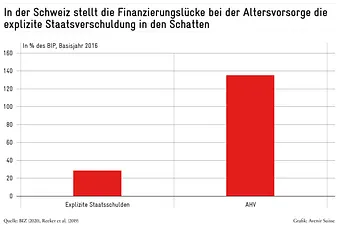

Im Vergleich mit den umliegenden Ländern ist die Schweiz also die Einäugige unter Blinden. Allerdings werden sowohl internationale als auch historische Vergleiche durch die implizite Staatsverschuldung verzerrt; darunter versteht man jene finanziellen Verpflichtungen in der Zukunft, die noch nicht finanziert sind.

Die implizite Staatsverschuldung betrifft in erster Linie die Themen Sozialwerke und Altersvorsorge. Hierzulande schlägt dabei die völlig unzureichende Finanzierung der AHV zu Buche; laut einer Studie im Auftrag der UBS klafft hier auch nach der jüngsten Mini-Reform eine Finanzierungslücke von über 135% des BIP (vgl. Grafik 3). Wie Avenir Suisse in der Vergangenheit vorgeschlagen hat, könnte eine Schuldenbremse für die Sozialversicherungen hier Abhilfe schaffen und für finanzielle Nachhaltigkeit sorgen. Ausländische Staaten kennen bereits solche Fiskalregeln bei ihren Sozialwerken – die Rentenformel in Deutschland berücksichtig dabei verschiedene Einflussfaktoren wie beispielsweise die Demografie.

Schuldenbremse als Segen

Während die Finanzsituation in den Sozialwerken also alles andere als rosig aussieht, so sind Bund und Kantone zumindest mit dem übrigen Staatshaushalt im vergangenen Jahrzehnt umsichtig umgegangen. Das ist massgeblich der Schuldenbremse zu verdanken. Hätte die Schweiz diese nicht, wäre sie jetzt möglicherweise genauso unter finanzpolitischem Druck wie die Staaten der Eurozone. Das 2003 eingeführte Instrument hat sich bewährt. Dadurch hat die Schweiz ihren finanzpolitischen Spielraum bewahrt und konnte angemessen auf die Coronavirus-Pandemie reagieren.

Die Aufnahme von Schulden ergibt in einer Krisensituation Sinn, doch in den Jahren danach tut man gut daran, sie wieder abzubauen. Der Abbau sollte dabei nicht zu lange hinausgezögert werden – Ziel sollte sein, dass die Staatsschulden spätestens in rund 15 Jahren wieder auf dem Vor-Pandemie-Niveau zu stehen kommen. Zum einen sollte ein solcher Zeitrahmen aus Gründen der Generationengerechtigkeit angestrebt werden. Zum anderen aus Gründen der Vorsorge, denn analog zur alten Sportlerweisheit gilt: Nach der Krise ist vor der Krise.

Das hat seine Richtigkeit auch für die Volkswirtschaft als Ganzes. Private Akteure, gewisse Haushalte und Firmen, so zeigt ein Blick in die Statistiken, sind teilweise mit einer sehr hohen Verschuldung in die Covid-19-Pandemie geschlittert. Im dritten und letzten Teil dieser Blogserie widmen wir uns deshalb der Privatverschuldung in der Schweiz. So viel sei bereits verraten: Hier zeigt sich gerade im internationalen Vergleich ein ziemlich anderes Bild als bei der Staatsverschuldung.

[1] Die Schuldendaten von 1880 bis 1909 und die Daten zum nominalen BIP von 1880 bis 1989 stammen aus dem Jordà-Schularick-Taylor Macrohistory Database. Die Schuldendaten von 1910 bis 1989 stammen aus dem Datenbankprojekt «Historische Statistik der Schweiz» (HSSO). Die Daten ab 1990 beruhen auf Angaben der Eidgenössischen Finanzverwaltung (EFV). Die Prognose für das Total im Jahr 2020 beruht auf den Berechnungen aus dem ersten Teil der Blogserie.

Blogserie – Teil 1: Wie stark die Staatschuldenquote der Schweiz steigen wird