In den 1980er Jahren war der Höhepunkt der Suburbanisierungswelle. Die besserverdienenden Haushalte zogen in die Agglomeration, in den «A-Städten» blieben die Armen, die Alten, die Arbeitslosen, die Asylbewerber zurück. Entsprechend mussten viele Städte ihren Steuerfuss erhöhen, während die umliegenden Gemeinden «Speckgürtel» mit niedrigen Steuersätzen und guten Steuerzahlern ansetzten. Ab Mitte der 1990er begann sich die Entwicklung langsam zu umzudrehen: Die Städte wurden wieder attraktiv – teilweise durch Faktoren, die nicht in den Händen der Stadtpolitik lagen, wie die Globalisierung (mit einem generellen, weltweiten [Re-]urbanisierungstrend) oder der nationale Wirtschaftsaufschwung (mitgetragen durch die Personenfreizügigkeit), teilweise durch eigene Leistungen wie eine gelungene Drogenpolitik oder Quartieraufwertungen.

Diese Entwicklungen müssten sich auch in den Steuerfüssen niederschlagen. Hat sich am Steuerfussgefälle zwischen Stadt und Umland seit der Jahrtausendwende etwas geändert?

Die Entwicklung des städtischen Steuerfusses wird einerseits beeinflusst durch die Effizienz der Haushaltsführung (Kosten) und anderseits durch die Zahlungskräftigkeit der Besteuerten. Kann der Steuerfuss im Vergleich mit den Umlandgemeinden gesenkt werden, bedeutet das, dass die Stadt offenbar sparsam mit Steuergeldern umgehen kann oder attraktiver für gute Steuerzahler geworden ist. Beides spiegelt unmittelbar den politischen Willen zur Erhaltung, bzw. Steigerung der eigenen Wettbewerbsfähigkeit. Eine sinkende Steuerbelastung gibt Spielraum und ist generell als Indiz für einen erfolgreichen Politkurs zu sehen. Die umgekehrte Entwicklung deutet auf ungünstige Entwicklungen.

Das Städtemonitoring

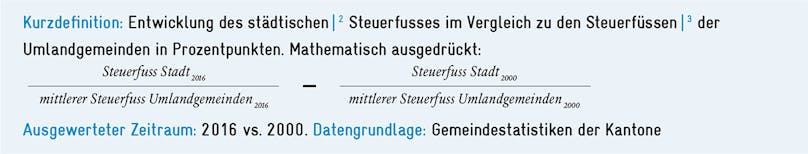

Der simple Vergleich der städtischen Steuerfüsse wäre in keiner Weise aussagekräftig, denn die Kantone haben unterschiedliche Aufgabenteilungen (zwischen Kanton und Gemeinden), unterschiedliche Steuer- und Finanzausgleichssysteme, und die Städte sind in unterschiedlichem Ausmass von Zentrumslasten betroffen. Auch ein Vergleich der Entwicklung der Steuerfüsse über die Zeit würde nicht genügen, denn sie wird durch allgemeine regionale Trends und durch Neuordnungen der Aufgabenteilung innerhalb der Kantone beeinflusst. In einigen Kantonen sind z.B. Zentralisierungstendenzen – einhergehend mit sinkenden kommunalen Steuerfüssen – zu beobachten. Damit sich solche Entwicklungen nicht in der Wertung niederschlagen, wurde der Steuerfuss der Stadt relativ zu den Umlandgemeinden zu zwei Zeitpunkten, 2017 und 2000, verglichen. Viele (wenn auch nicht alle) exogenen Effekte auf den Steuerfuss können so ausgeschlossen werden.

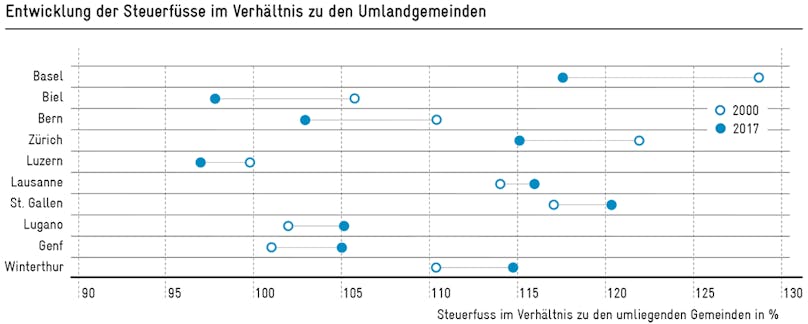

Zu beachten ist, dass Basel nicht nur mit den beiden übrigen baselstädtischen Gemeinden Riehen und Bettingen, sondern auch mit den benachbarten basellandschaftlichen Gemeinden verglichen wurde. Es waren einige Adjustierungen notwendig, da die Stadt Basel als Gemeinde keine eigenen Steuern erhebt.1

Quelle: Gemeindestatistiken der Kantone, eigene Berechnungen.

Ergebnisse

Die Entwicklung der Steuerbelastung in den Städten gegenüber dem Umland ist im Durchschnitt relativ ausgeglichen, die Differenz hat sich gesamthaft marginal verringert. Das Steuerfussgefälle zwischen Zentren und Umland konnte also seit dem Jahr 2000 trotz den genannten positiven äusseren Umständen kaum verkleinert werden. Die Steuerbelastung ist in den meisten urbanen Zentren weiterhin deutlich höher als in den zugehörigen Agglomerationsgemeinden.

Allerdings ist die Streuung der Ergebnisse relativ gross: Zwischen 2000 und 2017 konnten fünf Städte ihren Steuerfuss gegenüber den Umlandgemeinden senken, fünf mussten ihn (weiter) erhöhen. Die stärkste Senkung erreichte mit über 11 Prozentpunkten die Stadt Basel – was vor allem sprudelnden Einnahmen durch Pharma zu verdanken ist. Im Kanton Bern konnten sowohl die Bundeshauptstadt als auch das regionale Zentrum Biel ihre Steuerfüsse im Vergleich zum Umland deutlich senken – dicht gefolgt von der Stadt Zürich. Auch Luzern verzeichnete eine leichte Senkung. Biel und Luzern sind einzigen zwei Städte, die 2017 eine geringere Steuerbelastung als der Durchschnitt ihrer Umlandgemeinden aufweisen.

Verschlechtert hat sich die Positionierung gegenüber dem Umland hingegen Winterthur, Genf, Lugano, St. Gallen und Lausanne. Der deutliche relative Steuerfussanstieg um 4,5 Punkte in Winterthur kann immerhin teilweise auf die Revision des Finanzausgleichs des Kantons Zürichs im Jahr 2012 zurückgeführt werden. Diese hat die Zahlungen an das eher finanzschwache Regionalzentrum tendenziell verringert. In Genf ist die Zunahme ein Hinweis auf die fehlenden Entwicklungsmöglichkeiten der Kernstadt, in Lugano dürfte die Bankenkrise eine Rolle gespielt haben. Das grösste Steuerfussgefälle zwischen Zentrum und Umland verzeichnet 2017 interessanterweise St. Gallen.

Weiterführende Informationen finden Sie in der Studie «20 Jahre Schweizer Stadtpolitik».

1 Der Steuerfussvergleich für Basel ist ein Spezialfall. Ein Vergleich mit den beiden weiteren baselstädtischen Gemeinden Riehen und Bettingen alleine ist nicht aussagekräftig. Zum Vergleich wurden deshalb auch die umliegenden Gemeinden des Kantons Basel-Land herangezogen. Die Stadt Basel hat aber keinen eigenen Steuerfuss, da Stadt- und Kantonsverwaltung nicht voneinander getrennt sind. Ein Vergleich muss darum über die von der Eidgenössischen Finanzverwaltung berechneten kantonalen Steuerausschöpfungsquotienten der Kantone BL und BS erfolgen. Diese basieren auf den kantonalen und den kommunalen Steuereinnahmen. Um daraus die mit BS vergleichbare Steuerbelastung in den BL-Gemeinden zu ermitteln, muss der Steuerausschöpfungsquotient von BL auf die Steuerfusspunkte seiner Gemeinden umgerechnet werden. Dazu wird die Steuerausschöpfung pro Steuerfusspunkt berechnet. Der Steuerfuss des Kantons BL betrug durchgehend 100 Punkte, der mittlere (einwohnergewichtete) Steuerfuss der BL-Gemeinden lag im Jahr 2000 bei 60,46 Punkten, die Steuerausschöpfung lag bei 24,66%. Pro Punkt ergeben sich somit 0,1537% (24,66%/160,46). Für 2016 gilt dasselbe Vorgehen. Für jede BL-Gemeinde lässt sich so ein Steuerausschöpfungsquotient berechnen. Auf dieser Basis kann die Entwicklung der Stadt Basel mit der Steuerfussentwicklung der umliegenden BL-Gemeinden verglichen werden.

Auch der Vergleich mit Riehen und Bettingen ist mit einer kleinen Herausforderung verbunden. Die BS-Gemeinden erheben erst seit 2003 einen eigenen Steuerfuss. Daher wird das Jahr 2016 mit 2003 verglichen. Von Riehen und Bettingen zieht der Kanton Basel-Stadt 50% der Einkommenssteuer gemäss kantonalem Steuertarif ein. Riehen und Bettingen legen einen kommunalen Steuerfuss (in % der kantonalen Steuer) fest. So gesehen kann man den (virtuellen) Steuerfuss der Stadt Basel ebenfalls als 50% interpretieren, während die (realen) Steuerfüsse von Riehen und Bettingen um die 35% schwanken.

2 Im Falle von Eingemeindungen zwischen 2000 und 2016 wurde als städtischer Steuerfuss das einwohnergewichtete Mittel der Steuerfüsse der heute zur Stadt zählenden Gemeinden verwendet. Davon betroffen sind zwei Städte: Lugano mit 18 Eingemeindungen und Luzern mit einer Eingemeindung (Littau).

3 Einwohnergewichteter Durchschnitt der Steuerfüsse der Umlandgemeinden.