Die 24 Schweizer Kantonalbanken gehören zu den finanziell bedeutsamsten Beteiligungen der Kantone. 2010 vereinten sie Bilanzwerte von 440 Mrd. Franken und erwirtschafteten Bruttogewinne von insgesamt 4 Mrd. Franken. Auch wenn sie weiterhin lokal und regional verankert sind, haben viele Institute auf internationale Märkte expandiert.

Dabei sind sie – wie ihre privaten Konkurrenten – volatilen Zinsen und Wechselkursen ausgesetzt. Auch vor internationalen Rechtsstreitigkeiten sind sie nicht gefeit, was die potenziellen US-Klagen gegen Kantonalbanken im Zusammenhang mit der vermuteten Beihilfe zur Steuerhinterziehung von amerikanischen Bürgern illustrieren. Daneben bestehen auch lokale Unwägbarkeiten. Beispielsweise könnte sich im Falle einer Überhitzung am Immobilienmarkt das traditionell starke Hypothekar-Engagement für inlandorientierte Kantonalbanken als Klumpenrisiko erweisen.

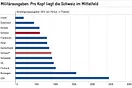

Weil die Kantone die Werte ihrer Beteiligungen bisher meist sehr tief auf Basis der Nominalwerte ausgewiesen haben, scheinen die wirtschaftlichen Gefahren für die Steuerzahler auf den ersten Blick begrenzt. Tatsächlich aber müssten zur Bestimmung des finanziellen Risikos die weit höheren Marktwerte zugrunde gelegt werden. Zudem haften die Kantone (ausser Genf, Waadt und Bern) spätestens im Liquidationsfall explizit für alle offenen Verbindlichkeiten ihrer Kantonalbanken. Ein Blick auf das Verhältnis zwischen Bilanzsumme der Banken und den jährlichen Ausgaben der Kantone zeigt, dass dieses Haftungsrisiko signifikant ist und die Kantonsfinanzen stark strapazieren könnte (vgl. Grafik).

Weil die Kantone die Werte ihrer Beteiligungen bisher meist sehr tief auf Basis der Nominalwerte ausgewiesen haben, scheinen die wirtschaftlichen Gefahren für die Steuerzahler auf den ersten Blick begrenzt. Tatsächlich aber müssten zur Bestimmung des finanziellen Risikos die weit höheren Marktwerte zugrunde gelegt werden. Zudem haften die Kantone (ausser Genf, Waadt und Bern) spätestens im Liquidationsfall explizit für alle offenen Verbindlichkeiten ihrer Kantonalbanken. Ein Blick auf das Verhältnis zwischen Bilanzsumme der Banken und den jährlichen Ausgaben der Kantone zeigt, dass dieses Haftungsrisiko signifikant ist und die Kantonsfinanzen stark strapazieren könnte (vgl. Grafik).

Faktisch entfalten diese Haftungsverpflichtungen zudem die Wirkung von Bestandesgarantien. Kostspielige Hilfsaktionen zu Gunsten einzelner Kantonalbanken – teils in Milliardenhöhe – sind in den vergangenen 20 Jahren denn auch keine Seltenheit geblieben. Die Kantone Bern (1993), Jura (1996), Genf (2000), Wallis (2000), Waadt (2001/2002) und Glarus (2008) sahen sich dazu gezwungen, die Finanzen ihrer Kantonalbanken zu sanieren. Die Kantonalbanken Solothurns (1995) und Appenzell-Ausserrhodens (1996) konnten gar nur durch Vollprivatisierungen «gerettet» werden. Mit Genf und der Waadt mussten auch zwei Kantone ihre Banken stützen, die über keine vollumfängliche Staatsgarantie verfügten.

Es besteht sogar die Gefahr, dass die Verankerung expliziter Staatsgarantien die Risikoneigung der Kantonalbanken erhöht. Denn diese verbessern die Bonitätsratings der Banken und ermöglichen es ihnen, am Interbanken- und Obligationenmarkt zu besseren Konditionen Geld aufzunehmen. Tatsächlich bewertete Moody’s 2011 die intrinsische Finanzkraft der Zürcher und der St. Galler Kantonalbanken – d.h. deren Bonität unter Ausblendung der Staatsgarantie – lediglich mit einem C+, und stufte sie damit nur leicht höher als die UBS (C) und tiefer als die CS (B) ein. Dank expliziter Staatsgarantie erhalten die beiden Kantonalbanken aber effektiv um vier- bis fünf Stufen höhere Ratings (Aaa und Aal). Interessant dabei ist, dass die expliziten Staatsgarantien für ZKB und SGKB zu höheren Bonitätsaufwertungen führen als die impliziten Staatsgarantien für UBS und CS – und damit auch zu potenziell höherem Moral Hazard.

Mehr zu diesem Thema erfahren Sie auch in dem Artikel «Kantone als Konzerne: Herausforderung Risikomanagement».

Dieser Text wurde erstmals in der «Volkswirtschaft» (Ausgabe 6/2012) publiziert.